“El hombre que pone todas las armas y todo el poder de decisión en manos del gobierno central y luego dice, 'Límitese'; es él quien es verdaderamente el utópico impráctico”. –Murray Rothbard

En 2013, el Departamento de Justicia de los Estados Unidos (DOJ) lanzó una iniciativa que llamaron, "Operación Choke Point" y el objetivo de esta iniciativa era presionar a los bancos para que excluyeran del sistema financiero a las empresas políticamente desfavorecidas, como los prestamistas de día de pago y los traficantes de armas de fuego. Posteriormente, el Departamento de Justicia envió "citaciones administrativas" a las instituciones financieras que prestaban servicios a estos negocios junto con una lista del Corporación Federal de Seguro de Depósitos (FDIC) de “comerciantes/actividades de alto riesgo”.

La idea era intimidar a los bancos para que dejaran a estos comerciantes como clientes, sin el debido proceso, y esto es exactamente lo que sucedió. Ningún banco quiere lidiar con auditorías adicionales, investigaciones interminables de las agencias reguladoras, por lo que se apresuraron a abandonar estos negocios legales como clientes, incluso si no había motivos legalmente justificables para hacerlo.

Por ejemplo, el representante Blaine Luetkemeyer (R-Mo.), quien había sido un fuerte opositor de la Operación Choke Point desde su inicio, hizo la siguientes comentarios Despues mas evidencia sólida surgió de cómo el programa estaba siendo armado contra las empresas legales:

“En un ejemplo de intimidación flagrante, un banco terminó su relación con un negocio legal después de las amenazas de la FDIC. El banco finalmente se rindió a la presión, y cuando el banco notificó la decisión a la FDIC, admitió que una evaluación de riesgos mostró que el negocio “no representaba un riesgo significativo para la institución financiera, incluido el riesgo financiero, de reputación y legal. ” sin embargo, terminaron la relación bancaria... Durante años, los funcionarios de la Oficina del Contralor de la Moneda han negado continuamente cualquier irregularidad, sin embargo, en los documentos recién revelados vemos pruebas de una decisión consciente de trabajar en conjunto con la FDIC contra los prestamistas de día de pago. . Estos prestamistas fueron atacados específicamente, no en base a evidencia de irregularidades, sino en base a creencias personales, una decisión de "sugerir fuertemente que [los bancos] reevalúen los préstamos de día de pago".

La Operación Choke Point sentó un peligroso precedente al utilizar los prejuicios o preferencias personales como estándar para la aplicación de las normas. Si bien el programa se cerró oficialmente en agosto de 2017, su legado de ignorar el debido proceso por razones ideológicas sigue siendo importante y ahora se ha transformado en algo mucho más peligroso. Aunque se crearon iniciativas como Operation Choke Point para eludir el sistema legal, en su mayor parte aún se basaban en métodos análogos de aplicación. Todavía era necesario emitir citaciones y seguir las directivas reglamentarias.

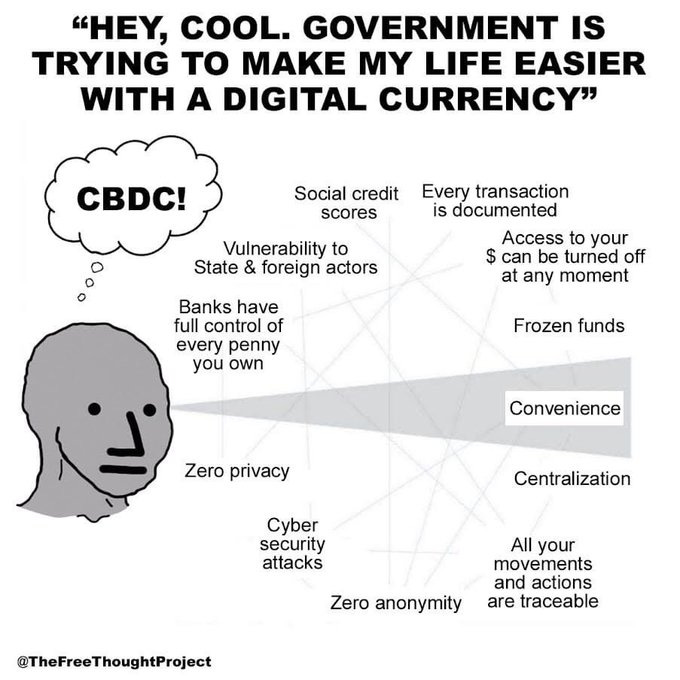

¿Qué pasaría si le dijera que los planificadores centrales están trabajando arduamente para desarrollar una cuadrícula de control financiero que se pueda hacer cumplir sin citaciones ni ningún tipo de regulación explícita en los libros? Un sistema que exige su cumplimiento y obediencia absoluta no solo a las leyes existentes sino también a ciertas inclinaciones políticas o ideológicas, cuyo incumplimiento resulta en que se le corte financieramente hasta que doble la rodilla. Un sistema donde; se rastrea cada compra, se conoce cada movimiento que realiza, cada decisión de gasto es examinada por el estado, todo lo que hace o dice que va en contra de la "actualidad" del día resulta en sanciones financieras y la aplicación de estas sanciones antes mencionadas es algorítmica. Esta pesadilla que he esbozado brevemente es exactamente lo que las Monedas Digitales del Banco Central (CBDC) están diseñadas para marcar el comienzo.

“Denme el control sobre el suministro de dinero de una nación, y no me importa quién hace sus leyes”. –Mayer Amschel Rothschild

Los CBDC son monedas fiduciarias virtuales programables que son emitidos directamente por el banco central al público, sin pasar por el sistema bancario. Es importante tener en cuenta que una CBDC es solo un nuevo canal de pago porque un dólar digital sigue siendo un dólar y un yuan digital sigue siendo un yuan. Sin embargo, con las CBDC, la moneda nunca existe en forma física. Siempre es digital, y la propiedad se rastrea en una única base de datos mantenida por el banco central, en lugar de las múltiples bases de datos que existen hoy en diferentes bancos y procesadores de pagos. En otras palabras, con CBDC; los bancos, las compañías de tarjetas de crédito e incluso PayPal son en gran medida irrelevantes. Todas las transacciones son procesadas por el banco central a través de una billetera digital única para pago y recibo. La mejor analogía a utilizar para describir una CBDC es la de un vale electrónico que se puede utilizar para realizar compras. La mayoría de las diferencias clave que distinguen a las CBDC de otras formas de dinero se describen en detalle en mi artículo anterior. “La batalla por el futuro del dinero: Bitcoin vs. CBDC” y le recomiendo encarecidamente que lo revise, si no lo ha hecho, para conocer un contexto de fondo muy importante.

Los CBDC vendrán preempaquetados con algunas "características sorprendentes" inspiradas en la novela clásica de George Orwell, 1984. Estas incluyen, entre otras:

- Tipos de interés negativos para desalentar el ahorro y fomentar el gasto, es decir, represión monetaria

- Imposición instantánea y automática de impuestos y aplicación de multas.

- Cero privacidad financiera, obviamente destinado a atrapar a los "delincuentes". Cada transacción es monitoreada y rastreada, por su seguridad, por supuesto.

- Fechas de vencimiento de su dinero, según lo considere el estado

- Al ser dinero programable, las restricciones de cómo y dónde se pueden gastar son fáciles de implementar con unas pocas pulsaciones de teclas, por ejemplo, el estado puede congelar su dinero si no les gustan sus puntos de vista políticos.

- Se pueden "apagar" en cualquier momento y por cualquier motivo en un esfuerzo por frenar el lavado de dinero, la evasión de impuestos y todo tipo de "actividades ilícitas".

- Debido a su naturaleza digital, la degradación ocurre mucho más rápido ya que el estado puede distribuir "dinero de helicóptero" en tiempo real a sus ciudadanos.

Como beneficio adicional, la implementación exitosa de CBDC requerirá la eliminación total del efectivo. En caso de que no lo hayas descubierto a estas alturas, nada de lo anterior te beneficiará de ninguna manera. Las CBDC son herramientas de control y son una de las palancas que se están configurando para permitir que el estado tenga un control total sobre todos los aspectos de su vida. Junto con las identificaciones digitales, se convertirán en la columna vertebral de un sistema de crédito social y marcarán el comienzo de un estado de vigilancia diferente a todo lo que haya existido en la historia; ¡ya que ningún imperio en la historia ha tenido tanto poder como el que tendrán los gobiernos en un mundo CBDC! A diferencia de Bitcoin, que está diseñado para controlar el poder de los banqueros centrales al separar el dinero del estado, las CBDC son exactamente lo contrario y buscan fortalecer el vínculo entre el dinero y el estado de una manera muy distópica.

Si bien los banqueros centrales intentarán engañar al público para que compre CBDC sobre la base de que son un método de pago más eficiente o el santo grial de la inclusión financiera, no se equivoquen al respecto, las CBDC no se están implementando en masa para estos igualitarios. propósitos El objetivo principal es reforzar el control del Estado sobre el sistema financiero e indirectamente manipular, así como influir en el comportamiento de sus ciudadanos. Los poderes fácticos tendrán los medios para hacer cumplir cualquier agenda que deseen y convertirte en un siervo digital que hace lo que se le dice. Para recalcar este punto, durante una conferencia organizada por el FMI en octubre de 2020, Agustín Carstens, director del Banco de Pagos Internacionales (BIS), hecho así comentario con respecto a las CBDC:

“Para nuestro análisis sobre CBDC en particular para uso general, tendemos a establecer la equivalencia con efectivo, y ahí hay una gran diferencia. Por ejemplo en efectivo, no sabemos por ejemplo quién está usando un billete de cien dólares hoy; no sabemos quién está usando un billete de mil pesos hoy. Una diferencia clave con una CBDC es que el banco central tendrá el control absoluto sobre las normas y reglamentos que determinan el uso de esa expresión de responsabilidad del banco central. Y también, tendremos la tecnología para hacer cumplir eso. Esos dos temas son extremadamente importantes, y eso hace que un gran diferencia con respecto a lo que es el efectivo.”

Unos meses después, en junio de 2021, el Banco de Inglaterra echoed Los comentarios del Sr. Carstens cuando aludieron a la programabilidad de las CBDC como una característica importante que garantizaría que el dinero se gaste en bienes que el gobierno o el empleador consideren sensatos. En otras palabras, el estado o su empleador pueden controlar cómo gasta su dinero. Las CBDC harán que iniciativas como Operation Choke Point parezcan infantiles en comparación, ya que el estado ahora tendrá el mecanismo y las herramientas para aislar a voluntad a los "enemigos del estado" del sistema financiero. Ah, y sí, pueden definir quiénes son estos enemigos del estado, y si por casualidad cae en una lista negra del gobierno por cualquier motivo, instantáneamente queda fuera del sistema financiero con poco o ningún recurso legal. En resumen, las CBDC son dinero orwelliano.

Dada la naturaleza distópica de esta forma de dinero, surge la pregunta: ¿qué tan lejos estamos de vivir en un mundo dominado por CBDC? El renombrado inversionista y autor, Doug Casey, en un reciente entrevista predijo que 2023 sería el año de la CBDC, un sentimiento que ha sido echoed por el economista y autor Jim Rickards, entre muchos otros. El rastreador CBDC del Atlantic Council también informa datos similares citando eso solo este año, más de 20 países lanzarán un programa piloto de CBDC. Japón, UAE, Australia, Tailandia, Brasil, India, Corea del Sur y Rusia tienen la intención de continuar o comenzar las pruebas piloto en 2023. Rusia y Japón Ambos están listos para implementar sus pilotos de CBDC minoristas a partir del 1 de abril de 2023.

A principios de este mes, el Banco de Inglaterra también anunció que el Reino Unido tendrá una CBDC lista para 2025. Apodada "Britcoin", se espera que la libra digital, “mantener el acceso público al dinero minorista del banco central y… también promover la innovación, la elección y la eficiencia en los pagos internos”. El Vicegobernador de Estabilidad Financiera del Banco de Inglaterra, John Cunliffe, dijo:

"Nuestra evaluación es que, con las tendencias actuales, es probable que en el Reino Unido se necesite una moneda de banco central digital minorista y de uso general, una libra digital".

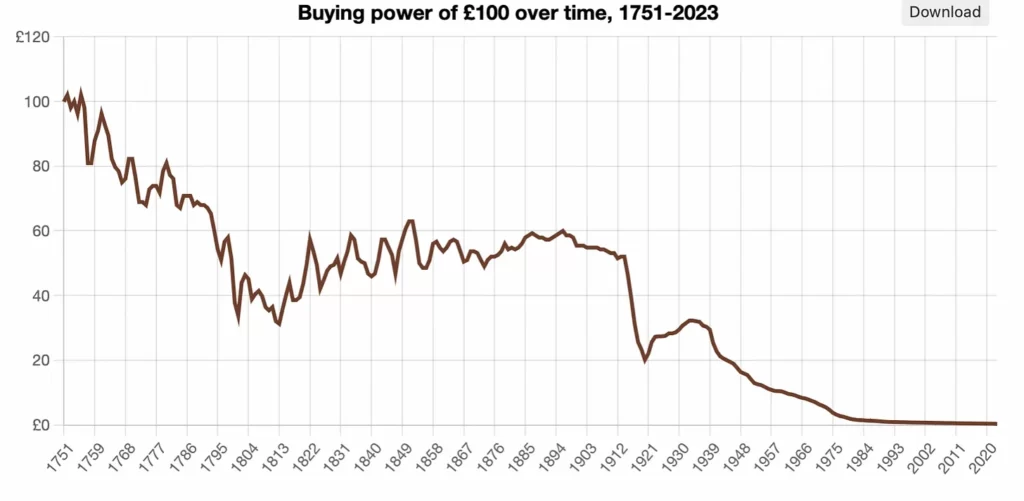

El Banco de Inglaterra también está considerando la idea de limitar las tenencias de la nueva libra digital a entre £10,000 y £20,000 una vez que entre en existencia y hacer que no genere intereses. También criticaron a Bitcoin y lo describieron como un "criptoactivo volátil sin respaldo que no es un depósito de valor seguro ni una unidad de cuenta confiable", al tiempo que elogiaron a Britcoin como la alternativa más segura. El cuadro a continuación describe qué tan seguro es su poder adquisitivo cuando se almacena en la libra.

El BIS también informes que más del 90% de los bancos centrales del mundo están realizando activamente estudios de viabilidad con respecto al lanzamiento de una CBDC; mientras que países como China y Nigeria ya han lanzado sus CBDC y están intensificando activamente sus esfuerzos para fomentar la adopción de estos CBDC.

En noviembre del año pasado, la Reserva Federal de Nueva York anunció que también estaba comenzando un programa piloto de dólar digital de 12 semanas en conjunto con Citibank, HSBC, Mastercard y Wells Fargo, por nombrar solo algunos. La Reserva Federal de Nueva York comunicado de prensa afirma además que el programa piloto es “no tiene la intención de indicar que la Reserva Federal tomará decisiones inminentes sobre la idoneidad de emitir una CBDC minorista o mayorista, ni cómo se diseñaría necesariamente”, pero dada toda la emoción de CBDC, está muy claro lo que sucederá después del piloto. En el mismo mes de noviembre, el Fondo Monetario Internacional (FMI) en colaboración con la iniciativa de moneda digital del MIT publicó un documento titulada, “Plataforma de Contratación Multidivisa y Exchange”, en el que describieron cómo un libro mayor centralizado global para pagos transfronterizos en los que trabajarían bancos centrales, bancos y procesadores de pagos, denominada plataforma XC. Según el documento, esta plataforma XC no solo centralizaría los pagos y la liquidación, sino que también permitiría un mercado de divisas (FX), cobertura y cumplimiento de las leyes existentes. El objetivo principal es la reducción de la fricción en los pagos transfronterizos cuando se utilizan diferentes CBDC de diferentes países.

Como si fuera una señal, Red Date Technology, una empresa de tecnología con sede en Hong Kong que también es el arquitecto de la Red de servicios basada en Blockchain (BSN) respaldada por el estado de China, anunció el lanzamiento de, “Red Universal de Pagos Digitales (UDPN)” en la edición 2023 de la Reunión Anual del Foro Económico Mundial (WEF) en Davos. El objetivo de la UDPN es permitir que diferentes empresas de diferentes países realicen transacciones y liquiden pagos basados en CBDC denominados en diferentes monedas. En resumen, quieren ser los SWIFT para CBDC, en sintonía con lo que se describe en el documento del FMI. Como ya habrá adivinado, las monedas no soberanas como Bitcoin están excluidas de la UDPN. La guinda del pastel, sin embargo, fue la publicación de un informe del Bank of America (BofA) en enero de este año que aclamaba a las CBDC como “el futuro del dinero y los pagos”. Según el informe, los bancos centrales van a ser los impulsores del “revolución de los activos digitales” y las CBDC están preparadas para revolucionar los sistemas financieros globales y, en última instancia, convertirlas en el avance tecnológico más importante en la historia del dinero. Casi derramo mi café cuando leí la declaración anterior.

Está claro a partir de los ejemplos anteriores que los banqueros centrales se están tomando muy en serio el desarrollo de este dinero orwelliano y no sería descabellado suponer que todos los bancos centrales importantes tendrán una CBDC en circulación para fines de la década. El millón La pregunta del dólar del día es, ¿por qué hay tanto interés en lanzar CBDC de repente? ¿Es realmente solo por la amenaza de Bitcoin que de repente decidieron entrar en acción o hay algo más? Si bien Bitcoin e iniciativas como el ahora desaparecido proyecto Libra de Facebook (que luego pasó a llamarse Diem) han sido factores importantes en este aparentemente repentino despertar de los bancos centrales para acelerar el desarrollo de las CBDC, no son los únicos factores.

“La historia demuestra que las epidemias han sido el gran reseteador de la economía y el tejido social de los países. ¿Por qué debería ser diferente con COVID-19?” –Klaus Schwab

El Consejo Mundial del Oro en un informe publicado recientemente reporte citó 2022 como un año récord para las compras de oro por parte de los bancos centrales. ¡Solo la demanda de oro de los bancos centrales totalizó la friolera de 1,136 toneladas en 2022, lo que lo convierte en el nivel más alto de compras de oro por parte de los bancos centrales registrado! Además, las compras del cuarto trimestre de 4 fueron 2022 veces más altas que las compras del cuarto trimestre de 12, y solo el 4% de las compras se informaron al FMI. La incertidumbre geopolítica (especialmente dada la incautación de las reservas de divisas rusas) y la inflación desenfrenada (que, irónicamente, causaron) se citaron como los principales impulsores de estas compras. En otras palabras, la era de la deuda soberana como “activo refugio” ha llegado a su fin, y los bancos centrales lo saben.

Una economía global cada vez más adicta a la impresión de dinero y la inflación artificial de los activos financieros solo puede significar un desastre. Con deuda mundial total Los bancos centrales, que rondan los 300 billones de dólares o el 349 % del PIB mundial y van en aumento, han leído lo que está escrito en la pared y son conscientes de que un reinicio monetario global es inminente. Al igual que en 1971, cuando el presidente Nixon cerró la ventana del oro e introdujo un nuevo orden monetario de dinero fiduciario respaldado por deuda soberana de EE. UU. en lugar de un activo de reserva neutral como el oro, el reinicio monetario en el horizonte se construirá sobre una base de CBDC.

Queda por ver cómo se verá este reinicio, pero si la historia es un indicador, la calle principal aún desconoce en gran medida lo que está en el horizonte y, como tal, se quedará con la bolsa cuando (no si) ocurre el reinicio. Dado todo lo que sabemos hasta ahora sobre las CBDC, es muy probable que la urgencia de implementarlas se deba más al hecho de que la economía global impulsada por el crédito, que es un esquema ponzi gigante, está al borde del colapso. Esta no es una "teoría de conspiración" infundada, pero ciertos eventos clave en 2019 ayudarán a poner las cosas en perspectiva.

Justo antes de que el Covid-19 (C19) fuera declarado oficialmente pandemia en marzo de 2020, los problemas ya habían comenzado a gestarse en los mercados financieros en septiembre de 2019. El sistema financiero había estado al borde de otro colapso masivo, como lo demuestra el aumento repentino en las tasas de repo del 2% al 10.5%. Repo es la abreviatura de acuerdos de recompra, que son básicamente préstamos garantizados a corto plazo que normalmente se utilizan para recaudar capital a corto plazo y se producen cuando un corredor vende bonos del Tesoro a los inversores, normalmente de un día para otro, y los vuelve a comprar al día siguiente a un precio precio ligeramente superior. Ese pequeño diferencial de precios es la tasa de interés implícita a un día. Dado que son la principal fuente de financiación para los comerciantes en la mayoría de los mercados, especialmente los comerciantes de derivados, la falta de liquidez en los mercados de repos puede significar un desastre para todos los principales pilares financieros de la economía.

Como de costumbre, la Reserva Federal respondió a esta amenaza inyectando miles de millones de dólares en el sistema financiero semanalmente en un esfuerzo por evitar el desastre. La Reserva Federal es estimado ¡haber inyectado silenciosamente aproximadamente $ 6 billones en el mercado de repos entre septiembre de 2019 y enero de 2020!

En junio de 2019, antes de que los mercados de repos cayeran en picada, el BPI en su informe económico anual fueron los primeros en hacer sonar la alarma cuando declararon, “sobrecalentamiento […] en el mercado de préstamos apalancados”, Donde “los estándares crediticios se han ido deteriorando” y "Las obligaciones de préstamos garantizados (CLO) han aumentado, lo que recuerda el fuerte aumento de las obligaciones de deuda garantizada [CDO] que amplificó la crisis de las hipotecas de alto riesgo [en 2008]". En otras palabras, la industria financiera estaba nuevamente en problemas.

Siguieron esto con otro hoja de trabajo publicado el 9 de agosto de 2019 en el que recomendaron a los bancos centrales que utilizaran medidas de política monetaria no convencionales, como pasar por alto a los bancos comerciales para prestar directamente a empresas en problemas durante una crisis financiera. Casi una semana después, Blackrock, la administradora de activos más grande del mundo, publicó un whitepaper noble, “Hacer frente a la próxima recesión: de la política monetaria no convencional a una coordinación de políticas sin precedentes”, en el que instruyeron a la Fed para que inyectara dinero directamente en manos públicas y privadas “cuando ocurriera la próxima recesión”; que casualmente apareció un mes después en los mercados de reportos.

Cada año, los 120 mejores miembros de la élite mundial de la industria financiera, la mayoría de los cuales son banqueros centrales, se reúnen en Jackson Hole, Wyoming, para discutir los eventos actuales y hacer planes para el futuro. BlackRock presentó su propuesta en este evento e incluso reconoció que su propuesta era radicalmente diferente a la respuesta habitual a las crisis por parte de la Fed:

Se necesita una respuesta sin precedentes cuando la política monetaria está agotada y la política fiscal por sí sola no es suficiente. Esa respuesta probablemente implicará "ir directo": Ir directo significa que el banco central encuentra formas de hacer que el dinero del banco central llegue directamente a las manos de los gastadores del sector público y privado. Ir directo, que se puede organizar de varias maneras diferentes, funciona: 1) pasando por alto el canal de la tasa de interés cuando se agota este conjunto de herramientas tradicional del banco central, y; 2) hacer cumplir la coordinación de políticas para que la expansión fiscal no conduzca a un aumento compensatorio en las tasas de interés.

Una forma extrema de “ir directo” sería un financiamiento monetario explícito y permanente de una expansión fiscal, o el llamado dinero helicóptero.

En pocas palabras, las acciones tomadas por la Fed a partir de marzo de 2020 fueron idénticas al plan presentado por Blackrock unos meses antes, antes de que la OMS declarara una pandemia. Para ser sincero, el plan ya estaba en marcha, pero gracias a la pandemia, el plan se aceleró. En 2019, la economía mundial padecía la misma enfermedad que condujo a la crisis financiera de 2008; estaba siendo sofocado por una montaña insostenible de deuda. “Empresas zombis” estaban en aumento ya que numerosas empresas públicas se mantenían a flote solo asumiendo nuevas deudas. El colapso que se produjo en los mercados de repos en septiembre de 2019 debe verse desde esta perspectiva. En resumen, el mercado de valores no colapsó (en marzo de 2020) porque hubo que imponer bloqueos; más bien sucedió lo contrario, se impusieron bloqueos porque los mercados financieros se estaban derrumbando. En otras palabras, ejecutar el plan radical de Blackrock era depende de que se apague el motor de la economía mundial, acelerando así la macrotendencia preexistente de expansión monetaria, mientras pospone el daño inflacionario. El resto de los banqueros centrales del mundo siguieron el libro de jugadas Blackrock de la Fed, lo que resultó en la expansión masiva de la oferta monetaria que condujo a la devaluación de sus monedas. Para más detalles recomiendo revisar este artículo por Fabio Vighi así como así uno de Juan Tito.

¿Qué tiene que ver todo esto con las CBDC? Bueno, es simple, gracias a las identificaciones digitales pandémicas, que son la columna vertebral de un sistema CBDC, se implementaron en forma de pasaportes de vacunas. Esto hizo posible hacer cumplir los mandatos de vacunación de los empleadores, así como restringir el acceso a espacios públicos como restaurantes, teatros y gimnasios si una persona no estaba completamente vacunada, según la definición predominante de vacunas completas. En realidad, este fue en realidad un programa piloto para un sistema de crédito social al estilo del PCCh, aunque en este punto solo estaba usando el estado de vacunación como una métrica singular para garantizar el cumplimiento.

Además, el plan de Blackrock no estaba destinado a ser una respuesta política única, sino que se propuso como una medida permanente para hacer frente a cualquier crisis financiera futura o, como dice John Titus, "Este es el resultado final del plan de 'dirección directa' de BlackRock: controlar tanto a la población como a la economía a través de conductos de dinero con válvulas que se abren y cierran de acuerdo con las 'condiciones estrictas' que el proveedor de dinero decida imponer". Por lo tanto, si el "dinero del helicóptero" se proporcionará directamente al público en el futuro, ¿qué mejor manera de hacerlo que a través de las CBDC?

“El culto al Estado es el culto a la fuerza. No hay amenaza más peligrosa para la civilización que un gobierno de hombres incompetentes, corruptos o viles. Los peores males que la humanidad tuvo que soportar jamás fueron infligidos por malos gobiernos. El Estado puede ser y ha sido a menudo en el curso de la historia la principal fuente de daños y desastres”. –Ludwig von Mises

Un año después del lanzamiento de eNaira, la CBDC nigeriana, en octubre de 2021, menos del 0.5 % de los 225 millones de ciudadanos de Nigeria la usaban. Esto es en el contexto de la creciente adopción de Bitcoin, lo que ha llevado al comercio de Bitcoin a un precio 60% premium en la nación de África occidental. En un intento por salvar las apariencias y forzar a las personas a la servidumbre digital, el banco central de Nigeria primero retiros bancarios limitados hasta un máximo de $225 por semana. Más tarde se duplicaron y decidieron reemplazar todos los billetes de alta denominación en circulación. El objetivo final es restringir el uso de efectivo tal como lo hizo India en su campaña de desmonetización de 2016, y esto ha resultado en una escasez masiva de efectivo. El banco central de Nigeria dijo que la campaña de desmonetización pretende absorber el exceso de liquidez en efectivo, mantener a raya a los falsificadores y reforzar su control sobre el dinero en circulación de Nigeria, con más de 85% de los existentes fuera del sistema bancario del país.

Al igual que en India, los resultados de esta política han sido caóticos con filas interminables en los cajeros automáticos, viajeros varados y muchas pequeñas empresas, que representan la mayor parte de la economía y dependen predominantemente de pagos en efectivo, paralizándose. A pesar de estos desastrosos resultados, el gobernador del Banco Central de Nigeria, Godwin Emefiele, calificó la política como un éxito y la ministra de Finanzas, Zainab Ahmed, estuvo de acuerdo, decir: “El único punto doloroso es el dolor que ha causado a los ciudadanos”. Como resultado de la escasez de efectivo, los disturbios tienen estalló en Nigeria en protesta, con informes en algunos casos de uso de fuerza letal contra los alborotadores. Los CBDC son tan buenos que deben imponerse a las personas que no los quieren.

En un reciente entrevista en Bloomberg, el Sr. Carstens del BIS, declaró que Fiat había ganado la batalla contra las criptomonedas citando las consecuencias de FTX como el último clavo en el ataúd que anticipa que pronto generará una respuesta regulatoria. Continuó afirmando que "la tecnología no genera dinero confiable" y que “…solo la infraestructura legal e histórica detrás de los bancos centrales puede dar una gran credibilidad [al dinero]”, Luego pasó a hacer una magnífica sugerencia de tener una "cadena de bloques unificada" en la que un banco central (es decir, el BIS) sustente la confianza en las CBDC. Un libro mayor para gobernarlos a todos. Está muy claro que la batalla por el futuro del dinero y la libertad apenas comienza. Los gustos del Sr. Carstens definitivamente no van a renunciar voluntariamente a sus poderes de creación de liquidez y en los próximos meses desplegarán todos los poderes regulatorios a su disposición para restringir la adopción de Bitcoin tanto como sea posible hasta que sus armas de fascismo digital, también conocidas como CBDC, estan listos.

Si bien es obvio que el tren CBDC ya salió de la estación y parece estar cobrando impulso, eso debería ser una motivación para que dupliquemos la construcción de una economía alternativa en torno a Bitcoin. Nos corresponde comenzar a construir economías circulares de Bitcoin y hacer que los intercambios queden obsoletos como fuente de adquisición de Bitcoin, porque dados los comentarios del Sr. Carstens, serán el primer vector de ataque para los reguladores, una forma de Operación Choke Point 2.0. Desde un punto de vista tecnológico y económico, Bitcoin ya ganó y los planificadores centrales lo saben; aunque es una realidad que no están dispuestos a aceptar. La verdadera batalla no se trata solo de sistemas monetarios en competencia, sino que es una batalla entre la libertad o la esclavitud. Los CBDC están llegando, pero la pregunta es cuando lo hagan, ¿serás esclavizado o serás libre? La decisión es tuya.