Nota do editor: Este artigo é o segundo de uma série de três partes. O texto simples representa a escrita de Greg Foss, enquanto a cópia em itálico representa a escrita de Jason Sansone.

In parte um desta série, revisei minha história nos mercados de crédito e abordei os conceitos básicos de títulos e matemática de títulos para fornecer contexto para nossa tese. A intenção era lançar as bases para o nosso “Índice Fulcrum”, um índice que calcula o valor cumulativo dos contratos de seguro de swap de crédito (CDS) em uma cesta de nações soberanas do G20 multiplicado por suas respectivas obrigações financiadas e não financiadas. Esse cálculo dinâmico pode formar a base de uma avaliação atual do bitcoin (o “anti-fiduciário”).

A primeira parte foi seca, detalhada e acadêmica. Espero que tenha havido alguma informação interessante. No final do dia, porém, a matemática normalmente não é um assunto forte para a maioria. E, quanto à matemática de títulos, a maioria das pessoas prefere mastigar vidro. Que pena. Os mercados de títulos e crédito fazem o mundo capitalista funcionar. No entanto, quando socializamos as perdas e recompensamos os tomadores de risco com resgates financiados pelo governo, o mecanismo de autocorreção do capitalismo (destruição criativa) é prejudicado. Este tópico é importante: nossos líderes e crianças precisam entender as implicações do crédito, como precificar o crédito e, finalmente, o custo do capitalismo de compadrio.

Até aqui, continuaremos nossa discussão sobre títulos, focando nos riscos inerentes à sua posse, a mecânica das crises de crédito, o que se entende por contágio e as implicações desses riscos para os investidores individuais e os mercados de crédito em geral. Preparar-se.

RISCOS DE BOND: UMA VISÃO GERAL

Os principais riscos inerentes ao investimento em obrigações estão listados abaixo:

- Preço*: Risco de que as taxas de juros dos títulos do Tesouro dos EUA aumentem, o que aumenta o rendimento que o mercado exige em todos os contratos de dívida, diminuindo assim o preço de todos os títulos em circulação (isso também é chamado de risco de taxa de juros ou risco de mercado)

- Inadimplência*: Risco de que o emissor não consiga cumprir sua obrigação contratual de pagar o cupom ou o principal

- Crédito*: Risco de que a “capacidade de crédito” do emissor (por exemplo, classificação de crédito) diminua, tornando o retorno do título inadequado para o risco para o investidor

- Liquidez*: risco de que o detentor de títulos precise vender o contrato de títulos abaixo do valor de mercado original ou marcá-lo a mercado abaixo do valor de mercado original no futuro

- Reinvestimento: Risco de que as taxas de juros dos títulos do Tesouro dos EUA caiam, fazendo com que o rendimento feito em qualquer pagamento de cupom futuro reinvestido diminua

- Inflação: Risco de que o rendimento de um título não acompanhe a inflação, fazendo com que o rendimento real seja negativo, apesar de ter um rendimento nominal positivo

*Dada a sua importância, cada um desses riscos será coberto separadamente abaixo.

RISCO UM DE TÍTULO: PREÇO/ JUROS, TAXA/RISCO DE MERCADO

Historicamente, os investidores têm se preocupado principalmente com o risco da taxa de juros dos títulos do governo. Isso porque nos últimos 40 anos, o nível geral das taxas de juros (seu rendimento até o vencimento, ou YTM) diminuiu globalmente, de um nível no início dos anos 1980 de 16% nos EUA, para as taxas atuais que se aproximam de zero (ou mesmo negativo em alguns países).

Um título de rendimento negativo não é mais um investimento. Na verdade, se você comprar um título com rendimento negativo e mantê-lo até o vencimento, terá custado dinheiro para armazenar seu “valor”. Na última contagem, havia cerca de US$ 19 trilhões em dívidas com rendimento negativo globalmente. A maior parte era dívida governamental “manipulada”, devido à flexibilização quantitativa (QE) pelos bancos centrais, mas também há dívida corporativa com rendimento negativo. Imagine ter o luxo de ser uma corporação e emitir títulos onde você pegou dinheiro emprestado e alguém lhe pagou pelo privilégio de emprestá-lo.

No futuro, o risco de taxa de juros devido à inflação será unidirecional: maior. E devido à matemática dos títulos, como você sabe agora, quando as taxas de juros sobem, os preços dos títulos caem. Mas há um risco maior do que esse risco de taxa de juros/mercado que está se formando para os títulos do governo: risco de crédito. Até agora, o risco de crédito para os governos dos países desenvolvidos do G20 era mínimo. No entanto, isso está começando a mudar…

RISCO DOIS DE BOND: RISCO DE CRÉDITO

O risco de crédito é o risco implícito de possuir uma obrigação de crédito que tem o risco de inadimplência. Quando os balanços do governo do G20 estavam em boa forma (os orçamentos operacionais estavam equilibrados e os déficits acumulados eram razoáveis), o risco implícito de inadimplência de um governo era quase zero. Isso é por duas razões: primeiro, sua capacidade de tributar para arrecadar fundos para pagar suas dívidas e, segundo e mais importante, sua capacidade de imprimir dinheiro fiduciário. Como um governo federal poderia dar calote se pudesse apenas imprimir dinheiro para pagar sua dívida pendente? No passado, esse argumento fazia sentido, mas, eventualmente, imprimir dinheiro se tornará (e se tornou) um “bicho-papão” de crédito, como você verá.

No entanto, para o propósito de estabelecer uma “taxa livre de risco”, vamos continuar assumindo que o benchmark é estabelecido pelo governo federal. Nos mercados, o risco de crédito é medido pelo cálculo de um “spread de crédito” para uma determinada entidade, em relação à taxa do governo livre de risco de mesmo vencimento. Os spreads de crédito são impactados pelo risco de crédito relativo do tomador, o prazo de vencimento da obrigação e a liquidez da obrigação.

A dívida estadual, provincial e municipal tende a ser o próximo passo à medida que você sobe na escada do risco de crédito, logo acima da dívida do governo federal, demonstrando assim o menor spread de crédito acima da taxa livre de risco. Uma vez que nenhuma das entidades tem patrimônio em sua estrutura de capital, grande parte da proteção de crédito implícita nessas entidades decorre de supostos backstops do governo federal. Estes certamente não são backstops garantidos, então há algum grau de preços de mercado livre, mas geralmente esses mercados são para mutuários de alto nível e investidores de baixa tolerância ao risco, muitos dos quais assumem apoio federal “implícito”.

As empresas são o(s) último(s) degrau(s) na escada do risco de crédito. Os bancos são quase-corporações e normalmente têm baixo risco de crédito porque se supõe que tenham um respaldo do governo, tudo o mais sendo igual. A maioria das corporações não tem o luxo de um apoio governamental (embora ultimamente, companhias aéreas e fabricantes de automóveis tenham recebido algum status especial). Mas na ausência de lobby do governo, a maioria das empresas tem um risco de crédito implícito que se traduzirá em um spread de crédito.

As empresas com “grau de investimento” (IG) no mercado dos EUA (em 17 de fevereiro de 2022) são negociadas com um rendimento de 3.09% e um spread de crédito “ajustado por opção” (OAS) para os títulos do Tesouro dos EUA de 1.18% (118 pontos base, ou bps), de acordo com qualquer Terminal Bloomberg onde você possa procurar. Já as empresas “High Yield” (HY), negociam com yield de 5.56% e OAS de 3.74% (374 bps), também por dados disponíveis em qualquer Terminal Bloomberg. Ao longo do ano passado, os spreads permaneceram bastante estáveis, mas desde que os preços dos títulos em geral caíram, o rendimento (da dívida HY) aumentou de 4.33%… De fato, a dívida HY tem sido um retorno horrível ajustado ao risco ultimamente.

Quando comecei a negociar HY há 25 anos, o rendimento era realmente “alto”, geralmente melhor que 10% YTM com spreads de 500 bps (pontos básicos) e superiores. No entanto, por causa de uma “perseguição de rendimento” de 20 anos e, mais recentemente, o Federal Reserve interferindo nos mercados de crédito, HY parece um rendimento muito baixo para mim hoje em dia… mas eu discordo.

CLASSIFICAÇÕES SUBJETIVAS

Do exposto, segue-se que os spreads são em grande parte uma função das gradações de risco de crédito acima da taxa de referência “livre de risco”. Para ajudar os investidores a avaliar o risco de crédito e, assim, precificar o crédito de novas emissões, existem agências de classificação que realizam a “arte” de aplicar seus conhecimentos e intelecto para classificar um determinado crédito. Observe que esta é uma classificação subjetiva que qualifica o risco de crédito. Dito de outra forma: O rating não quantifica o risco.

As duas maiores agências de rating são a S&P e a Moody's. Em geral, essas entidades acertam os níveis relativos de risco de crédito. Em outras palavras, eles diferenciam corretamente um crédito ruim de um crédito decente. Apesar da confusão das avaliações de crédito da maioria dos produtos estruturados na Grande Crise Financeira (GFC), os investidores continuam a buscá-los não apenas para aconselhamento, mas também para diretrizes de investimento sobre o que determina um crédito de “grau de investimento” versus um “não -crédito de grau de investimento/alto rendimento”. Muitas diretrizes de fundos de pensão são definidas usando essas classificações subjetivas, o que pode levar a um comportamento preguiçoso e perigoso, como venda forçada quando uma classificação de crédito é violada.

Pela minha vida, não consigo descobrir como alguém determina os méritos do investimento de um instrumento de crédito sem considerar o preço (ou retorno contratual) desse instrumento. No entanto, de alguma forma, eles construíram um negócio em torno de sua “experiência de crédito”. É bastante decepcionante e abre a porta para alguns sérios conflitos de interesse, uma vez que são pagos pelo emissor para obter um rating.

Trabalhei muito brevemente em regime de contrato para a Dominion Bond Rating Service (DBRS), a maior agência de classificação de risco do Canadá. Ouvi uma história entre os analistas de um banco japonês que pediram uma classificação porque queriam acesso ao mercado de papéis comerciais (CP) do Canadá, e uma classificação DBRS era um pré-requisito para uma nova emissão. O gerente japonês, ao receber sua classificação, perguntou: "Se eu pagar mais dinheiro, recebo uma classificação mais alta?" Meio que te faz pensar...

Independentemente disso, as escalas de rating são as seguintes, com o rating mais alto para o mais baixo da S&P/Moody's: AAA/Aaa, AA/Aa, A/A, BBB/Baa, BB/Ba, CCC/Caa e D para “default”. Dentro de cada categoria há ajustes de opinião positivos (+) e negativos (-). Qualquer classificação de crédito de BB+/Ba+ ou inferior é considerada “grau de não investimento”. Novamente, nenhum preço é considerado e por isso eu sempre digo, se você me der essa dívida de graça, eu prometo que seria “grau de investimento” para mim.

Pobres habilidades matemáticas são uma coisa, mas aderir a avaliações subjetivas de risco de crédito é outra. Há também avaliações subjetivas, como “risco de negócios” e “poder de permanência”, inerentemente incorporadas a essas classificações. O risco do negócio pode ser definido como a volatilidade dos fluxos de caixa devido ao poder de precificação (ou falta dele). Negócios cíclicos com exposição a commodities, como mineradoras, siderúrgicas e empresas químicas, têm um alto grau de volatilidade de fluxo de caixa e, portanto, sua classificação de crédito máxima é restrita devido ao seu “risco de negócios”. Mesmo que tivessem baixos níveis de dívida, provavelmente seriam limitados a uma classificação BBB devido à incerteza de seus ganhos antes dos juros. impostos, depreciação e amortização (EBITDA). O “poder de permanência” se reflete no domínio da entidade pela indústria. Não existe uma regra que diga que as grandes empresas duram mais do que as pequenas, mas certamente há um viés de classificação que reflete essa crença.

As respectivas classificações para os governos também são muito, se não completamente, subjetivas. Embora as métricas de dívida total/PIB sejam um bom ponto de partida, elas terminam aí. Em muitos casos, se você alinhar os fluxos de caixa operacionais do governo e suas estatísticas de dívida/alavancagem em comparação com uma corporação com classificação BB, a dívida corporativa pareceria melhor. A capacidade de aumentar os impostos e imprimir dinheiro é primordial. Uma vez que é discutível que chegamos ao ponto de rendimentos decrescentes na tributação, a capacidade de imprimir fiat é a única graça salvadora. Isso é até que os investidores se recusem a aceitar fiat recém-impresso e degradado como pagamento.

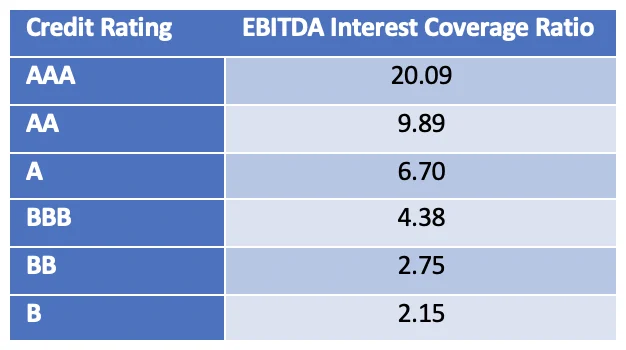

MEDIDAS OBJETIVOS DE RISCO DE CRÉDITO: ANÁLISE FUNDAMENTAL

No caso de dívida corporativa, existem algumas métricas bem definidas que ajudam a orientar a avaliação objetiva do risco de crédito. EBITDA/cobertura de juros, dívida total/EBITDA e valor da empresa (EV)/EBITDA são ótimos pontos de partida. O EBITDA é essencialmente o fluxo de caixa antes de impostos. Como os juros são uma despesa antes de impostos, o número de vezes que o EBITDA cobre a obrigação de juros pró-forma faz sentido como medida de risco de crédito. Na verdade, foi essa métrica que eu determinei ser a mais relevante na quantificação do risco de crédito para um determinado emissor, uma descoberta que publiquei no “Financial Analysis Journal” (FAJ) em março de 1995. Como mencionei na primeira parte, Eu havia trabalhado para o Royal Bank of Canada (RBC) e sabia muito bem que todos os bancos precisavam entender e precificar melhor o risco de crédito.

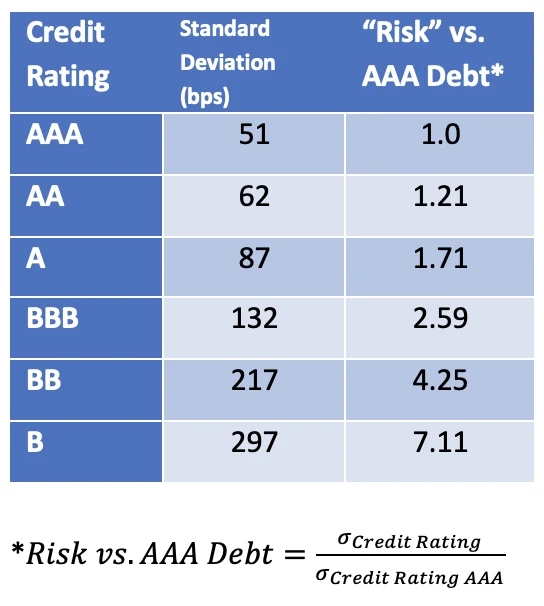

O artigo foi intitulado “Quantificar o risco nos mercados de títulos corporativos”. Foi baseado em um estudo exaustivo de 23 anos de dados (18,000 pontos de dados) que eu acumulei dolorosamente na Biblioteca McGill em Montreal. Para nossos leitores mais jovens, isso foi antes de os dados eletrônicos de preços de títulos corporativos estarem disponíveis, e os dados foram compilados manualmente a partir de um histórico de publicações semelhantes a listas telefônicas que a McGill Library mantinha como registros. Nele, mostrei um belo quadro de risco nos mercados corporativos. As dispersões das distribuições de spread de crédito mensuram esse risco. Observe que, à medida que a qualidade do crédito diminui, a dispersão das distribuições do spread de crédito aumenta. Você pode medir os desvios padrão dessas distribuições para obter uma medida relativa do risco de crédito em função da classificação de crédito.

Os dados e resultados foram incríveis e únicos, e consegui vender esses dados ao RBC para ajudar em sua metodologia de alocação de capital para exposição ao risco de crédito. O artigo também foi citado por um grupo de pesquisa do JPMorgan e pelo Bank for International Settlements (BIS).

Já deve ser óbvio que qualquer pessoa que esteja investindo em um instrumento de renda fixa deve estar bem ciente da capacidade do emissor da dívida de honrar sua obrigação contratual (ou seja, qualidade de crédito). Mas o que o investidor deve usar para avaliar quantitativamente a qualidade de crédito do emissor da dívida?

Pode-se extrapolar a qualidade de crédito de uma corporação avaliando várias métricas financeiras relacionadas ao seu core business. Não vale a pena aprofundar o cálculo do EBITDA ou dos índices de cobertura de juros neste artigo. No entanto, todos podemos concordar que comparar o fluxo de caixa periódico de uma empresa (ou seja, EBIT ou EBITDA) com sua despesa de juros periódica ajudaria a quantificar sua capacidade de pagar suas obrigações de dívida. Intuitivamente, um índice de cobertura de juros mais alto implica em maior qualidade de crédito.

Fazendo referência ao artigo acima mencionado, os dados comprovam nossa intuição:

Índice de cobertura de juros EBITDA

De fato, pode-se converter os dados acima em múltiplos de risco relativo específico, mas para os propósitos deste exercício, simplesmente entender o conceito é suficiente.

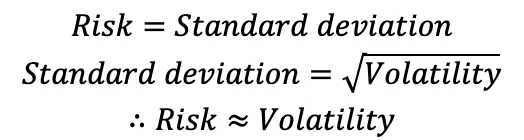

Da mesma forma, pode-se usar alguma matemática básica para converter classificações subjetivas em risco de crédito relativo. Mas primeiro, perceba que o risco está relacionado ao desvio padrão e à volatilidade da seguinte forma:

O risco está relacionado ao desvio padrão e volatilidade

Uma olhada nos dados de mercado fornece o desvio padrão do spread de prêmio de risco/rendimento para várias categorias de classificação de crédito, o que permite o cálculo do risco relativo.

O desvio padrão do prêmio de risco/rendimento para várias classificações de crédito permite o cálculo do risco relativo.

Portanto, por exemplo, se um investidor deseja comprar a dívida da corporação XYZ, que tem uma classificação de crédito de BB, esse investidor deve esperar um prêmio de risco/spread de rendimento de 4.25 vezes o rendimento de mercado atual para grau de investimento com classificação AAA dívida (todos os outros fatores sendo iguais).

MEDIDAS OBJETIVOS DE RISCO DE CRÉDITO: SWAPS DE CRÉDITO DEFAULT

O CDS é uma ferramenta de engenharia financeira relativamente nova. Eles podem ser considerados como contratos de seguro padrão onde você pode possuir o seguro sobre o crédito de uma entidade. Cada contrato de CDS tem uma obrigação de referência que é negociada em um mercado de crédito para que haja uma ligação natural ao nome subjacente. Em outras palavras, se os spreads de CDS estão aumentando em um nome, os spreads de crédito/títulos estão aumentando na etapa de bloqueio. À medida que o risco aumenta, os prêmios de seguro também aumentam.

Permita-me entrar um pouco nas ervas daninhas no CDS. Para aqueles menos inclinados a fazê-lo, sinta-se à vontade para pular para a seção em itálico… Os contratos de CDS começam com um prazo de cinco anos. A cada 90 dias, um novo contrato é emitido e o contrato anterior tem quatro e três quartos de anos, etc. Assim, os contratos de cinco anos acabam se tornando contratos de um ano que também são negociados. Quando um crédito fica muito estressado, muitos compradores de proteção se concentram nos contratos mais curtos em uma prática que é chamada de proteção “salto ao default”.

O spread ou prêmio é pago pelo proprietário do contrato ao vendedor do contrato. Pode haver, e geralmente há, um valor nocional muito mais alto de contratos de CDS entre contas institucionais sofisticadas do que o valor da dívida pendente da empresa. Os contratos de CDS podem, assim, impulsionar o preço dos títulos, e não o contrário.

Não há limite para o valor nocional dos contratos de CDS em aberto em qualquer nome, mas cada contrato tem um comprador e um vendedor compensadores. Isso abre a porta para importantes considerações de risco de contraparte. Imagine se você possuísse CDS no Lehman Brothers em 2008, mas a contraparte fosse o Bear Stearns? Você pode ter que correr para fora e comprar proteção no Bear Stearns, despejando gás no fogo de contágio de crédito.

Acredito que foi Warren Buffet quem famosamente referido ao CDS como uma “arma financeira de destruição em massa”. Isso é um pouco duro, mas não é totalmente falso. Os vendedores de CDS podem usar técnicas de hedge onde compram opções de venda de ações no mesmo nome para gerenciar sua exposição. Essa é outra razão pela qual, se os CDS e os spreads de crédito aumentarem, os mercados de ações podem ser atingidos como um palhaço de brinquedo.

Muitos leitores já devem ter ouvido falar do CDS. Embora tecnicamente não seja um contrato de seguro, funciona essencialmente da mesma maneira: “segurando” os credores contra um evento de crédito. Os preços dos contratos de CDS são cotados em pontos base. Por exemplo, o CDS da ABC, Inc. é de 13 bps (ou seja, o prêmio anual para segurar US$ 10 milhões da dívida da ABC, Inc. seria de 0.13%, ou US$ 13,000). Pode-se pensar no prêmio pago em um contrato de CDS como uma medida do risco de crédito da entidade que o CDS está assegurando.

Em outras palavras, aplicando a lógica do artigo da FAJ da Foss descrito acima, vamos estimar os prêmios CDS relativos de duas entidades corporativas:

- ABC, Inc.: Classificação de crédito AA+, índice de cobertura de juros EBITDA 8.00

- XYZ, Inc.: Rating de crédito BBB, índice de cobertura de juros EBITDA 4.25

Para qual entidade você esperaria que o prêmio do CDS fosse maior? Isso mesmo: XYZ, Inc.

Acontece que a diferença entre prêmios de CDS e prêmios de risco/spreads de rendimento é tipicamente muito pequena. Em outras palavras, se a percepção do mercado for de que o risco de crédito de uma determinada entidade está aumentando, tanto o prêmio do CDS quanto o rendimento exigido de sua dívida aumentarão. Dois exemplos de eventos recentes destacam esse ponto:

- Veja as recentes flutuações nos preços dos CDS no HSBC (um banco). Acontece que o HSBC é um dos principais credores do Evergrande (da fama imobiliária chinesa). De acordo com minha interpretação dos dados históricos do CDS, o preço do CDS de cinco anos em 1º de setembro de 2021 era de 32.75 bps. Pouco mais de um mês depois, aumentou quase 36% para 44.5 bps em 11 de outubro de 2021. Nota: Foi durante o mês de setembro que circularam as notícias do colapso iminente do Evergrande.

- A Turquia tem experimentado um colapso monetário bem divulgado nos últimos tempos. A variação de um mês e s meses no preço do CDS de cinco anos da dívida soberana da Turquia é de +22.09% e +37.89%, respectivamente. Nota: O rendimento do título do governo turco de 10 anos atualmente está em 21.62% (acima de 18.7% há seis meses).

Pode-se argumentar que a maneira mais precisa de avaliar o risco de crédito é através do rastreamento de prêmios de CDS. Eles não são subjetivos, nem são uma abstração de dados financeiros. Pelo contrário, são o resultado de um mercado objetivo e eficiente. Como diz o ditado: “O preço é a verdade”.

Essa interação dinâmica entre prêmios de CDS e spreads de crédito é extremamente importante para o crédito corporativo e é um caminho bem trilhado. O que não é tão usado, porém, é o CDS sobre soberanos. Isso é relativamente novo e, na minha opinião, pode ser o componente mais perigoso da dívida soberana daqui para frente.

Acredito que as considerações de risco de inflação para soberanos ficarão sobrecarregadas por preocupações com risco de crédito. Tomando um exemplo do mundo corporativo, dois anos antes do GFC, você poderia comprar um contrato de CDS no Lehman Brothers por 0.09% (9 bps), por dados históricos de CDS. Dois anos depois, esse mesmo contrato valia milhões de dólares. Estamos indo no mesmo caminho com os soberanos?

Pense no potencial de títulos soberanos de longo prazo serem queimados se os spreads de crédito aumentarem em centenas de pontos-base. A diminuição resultante no valor do título seria enorme. Isso causará indigestão a muitos gestores de títulos (e muitos economistas). A maioria dos gestores de fundos de títulos soberanos e economistas ainda estão focados no risco da taxa de juros, em vez do foco no crédito.

Além disso, o preço dos prêmios de CDS soberanos efetivamente define o spread de crédito básico ao qual todos os outros créditos serão vinculados. Em outras palavras, é improvável que os spreads de qualquer instituição ou entidade acima na escala de crédito sejam negociados dentro do spread de crédito do soberano jurisdicional. Portanto, uma ampliação dos prêmios/spreads de crédito de CDS soberanos leva a um efeito em cascata em todo o espectro de crédito. Isso é chamado de “contágio”.

Então, pergunto novamente ao leitor: a taxa do Tesouro dos EUA é realmente “livre de risco”? Isso implicaria que o risco de crédito inerente é zero... Prêmio de CDS sobre dívida soberana dos EUA custa 16 bps. Que eu saiba, 16 bps é maior que zero. Você pode procurar prêmios de CDS (e, portanto, o risco de default implícito) para muitos soberanos em WorldGovernmentBonds. com. Lembre-se, preço é verdade...

RISCO DE OBRIGAÇÃO TRÊS: RISCO DE LIQUIDEZ

O que exatamente é liquidez, afinal? É um termo que é usado o tempo todo: “um mercado altamente líquido” ou “uma crise de liquidez”, como se todos devêssemos saber o que isso significa... mas a maioria de nós não tem ideia.

A definição acadêmica de liquidez é a seguinte: A capacidade de comprar e vender ativos rapidamente e em volume sem mover o preço.

Tudo bem. Mas como a liquidez é alcançada? Entre no estágio à esquerda: Concessionários…

Vamos imaginar que você possui 100 ações da ABC, Inc. Você gostaria de vender essas 100 ações e comprar 50 ações da XYZ, Inc. O que você faz? Você entra na sua conta de corretagem e faz os pedidos... em questão de segundos, cada negociação é executada. Mas o que realmente aconteceu? Seu corretor encontrou instantaneamente uma contraparte disposta a comprar suas 100 ações da ABC, Inc. e vender a você 50 ações da XYZ, Inc.?

Claro que não. Em vez disso, o corretor (ou seja, “corretor-dealer”) serviu como contraparte nesta transação com você. O negociante “sabe” que eventualmente (em minutos, horas ou dias) ele encontrará uma contraparte que deseja possuir a ABC, Inc. e vender a XYZ, Inc., completando assim a perna oposta da negociação.

Não se engane, no entanto. Os revendedores não fazem isso de graça. Em vez disso, eles compram suas ações da ABC, Inc. por $x e depois vendem essas ações por $x + $y. No negócio, $x é denominado “lance” e $x + $y é denominado “ask”. Nota: A diferença entre os dois preços é chamada de “bid-ask spread” e serve como incentivo de lucro para o revendedor por fornecer liquidez ao mercado.

Vamos recapitular: os revendedores são entidades com fins lucrativos que tornam os mercados líquidos administrando estoques excedentes e/ou deficitários de vários ativos. O lucro é derivado do spread bid-ask e, em mercados líquidos, os spreads são pequenos. Mas, à medida que os revendedores percebem o risco de mercado, eles rapidamente começam a aumentar os spreads, exigindo mais lucro por assumir o risco de manter estoques.

Exceto… O que acontece se o aumento do spread de compra e venda não for suficiente para compensar o risco? E se os revendedores simplesmente parassem de fazer mercados? Imagine, você está segurando a dívida da ABC, Inc., e deseja vendê-la, mas ninguém está disposto a comprá-la (oferta). O risco que os negociantes/mercados apreendem descreve o conceito de risco de liquidez. E isso, como você pode imaginar, é um grande problema…

Para títulos muito líquidos, você pode executar dezenas de milhões de dólares em negociações em um mercado muito apertado. Embora os mercados de ações tenham a aparência de liquidez porque são transparentes e são negociados em uma bolsa que é visível para o mundo, os mercados de títulos são realmente muito mais líquidos, embora sejam negociados no mercado de balcão (OTC). Os mercados de títulos e as taxas são a graxa da máquina monetária financeira global e, por essa razão, os bancos centrais são muito sensíveis ao funcionamento da liquidez.

A liquidez é refletida no spread de compra/venda, bem como no tamanho dos negócios que podem ser executados. Quando a confiança diminui e o medo aumenta, os spreads bid/ask aumentam e os tamanhos das negociações diminuem à medida que os formadores de mercado (dealers) deixam de fornecer seu capital de risco para lubrificar a máquina, pois não querem ficar com um saco de risco ( inventário) para os quais não há compradores. O que tende a acontecer é que todos estão se movendo na mesma direção. Geralmente, em períodos de “risco off”, essa direção é como vendedores de risco e compradores de proteção.

Talvez o componente mais importante para avaliar a liquidez do mercado de crédito seja o sistema bancário. De fato, a confiança entre as entidades dentro deste sistema é primordial. Assim, existem algumas taxas de mercado aberto que medem esse nível de confiança/confiança da contraparte. Essas taxas são LIBOR e BAs. LIBOR é a taxa de oferta interbancária de Londres e BAs é a taxa de aceitação dos banqueiros no Canadá. (Nota: a LIBOR recentemente fez a transição para Secured Overnight Financing Rate [SOFR], mas a ideia é a mesma). Ambas as taxas representam o custo pelo qual um banco tomará emprestado ou emprestará fundos para satisfazer sua demanda de empréstimos. Quando essas taxas aumentam significativamente, sinaliza uma erosão da confiança entre as contrapartes e uma crescente instabilidade no sistema de empréstimos interbancários.

CONTAGION, ANEXO UM: A GRANDE CRISE FINANCEIRA

Antes do GFC (verão de 2007), a LIBOR e as BAs estavam subindo, indicando que os mercados de crédito estavam começando a apresentar tensões típicas vistas em uma “crise de liquidez” e a confiança no sistema estava começando a se desgastar. Os mercados de ações desconheciam em grande parte a verdadeira natureza do problema, exceto que estavam sendo lançados à medida que fundos de hedge baseados em crédito buscavam proteção nos mercados de CDS e volatilidade de ações. Em caso de dúvida, olhe para os mercados de crédito para determinar os estresses, não os mercados de ações (eles podem ficar um pouco irracionais quando a ponche está cheia). Este foi um momento de contágio preliminar e o início da crise financeira global.

Naquela época, havia rumores de que dois fundos de hedge do Bear Stearns estavam com grandes problemas devido à exposição às hipotecas subprime, e o Lehman Brothers estava em uma posição precária nos mercados de financiamento. Os participantes do mercado da época sem dúvida se lembrarão do famoso discurso de Jim Cramer (“Eles não sabem de nada!”), quando em uma tarde ensolarada, no início de agosto de 2007, ele perdeu a paciência e chamou o Fed e Ben Bernanke por não saberem as tensões.

Bem, o Fed cortou as taxas e as ações subiram para máximos históricos em outubro de 2007, quando os investidores de crédito que estavam comprando várias formas de proteção reverteram o curso, elevando as ações. Mas lembre-se, o crédito é um cachorro e os mercados de ações são sua cauda. As ações podem ser movimentadas com abandono imprudente porque os mercados de crédito são muito maiores e o crédito tem prioridade sobre o patrimônio.

Vale a pena notar que o contágio no mercado obrigacionista é muito mais pronunciado do que nos mercados accionistas. Por exemplo, se os spreads provinciais estão aumentando em títulos de Ontário, a maioria das outras províncias canadenses está aumentando em sincronia, e há um efeito trickle-down através de spreads interbancários (LIBOR/BAs), spreads corporativos IG e até mesmo spreads HY. Isso também é verdade nos mercados dos EUA, com o impacto dos índices IG sangrando nos índices HY.

A correlação entre os mercados de ações e os mercados de crédito é causal. Quando você está com crédito longo e ações longas, você está com volatilidade curta (vol). Os fundos de hedge de crédito que desejam diminuir sua exposição comprarão mais vol, exacerbando assim o aumento do vol. Torna-se um ciclo de feedback negativo, à medida que spreads de crédito mais amplos geram mais compras de volume, o que gera mais movimentos de preços de ações (sempre para o lado negativo). Quando os bancos centrais decidem intervir nos mercados para estabilizar os preços e reduzir a volatilidade, não é porque se preocupam com os acionistas. Em vez disso, é porque eles precisam interromper o ciclo de feedback negativo e evitar a apreensão dos mercados de crédito.

Cabe aqui uma breve explicação:

- Volatilidade = “vol” = risco. O relacionamento longo/curto pode realmente ser pensado em termos de correlação de valor. Se você é “x longo” e “y curto”, quando o valor de x aumenta, o valor de y diminui e vice-versa. Assim, por exemplo, quando você está “long credit/equity” e “short volatility/“vol”/risk”, à medida que o risco nos mercados aumenta, o valor dos instrumentos de crédito e patrimônio diminui.

- O VIX, que é frequentemente citado por analistas e meios de comunicação, é o “índice de volatilidade” e serve como um amplo indicador de volatilidade/risco nos mercados.

- “Comprar vol” implica comprar ativos ou instrumentos que o protejam durante um aumento do risco de mercado. Por exemplo, a compra de opções de venda de proteção em suas posições de capital se qualifica como uma compra de volatilidade.

Independentemente disso, a realidade logo voltou quando 2007 se transformou em 2008. As ações do Bear Stearns caíram para US$ 2 por ação em março de 2008, quando foi adquirida pelo JP Morgan. A exposição às hipotecas subprime foi a culpada pelo colapso de muitos produtos estruturados e, em setembro de 2008, o Lehman Brothers faliu.

Meu medo era que o sistema estivesse realmente à beira do colapso, e eu não era o único. Eu andava de trem para o trabalho todas as manhãs no inverno/primavera de 2009 me perguntando se estava “tudo acabado”. Nosso fundo estava coberto, mas tínhamos exposição ao risco de contraparte nos mercados. Foi uma bênção que nossos investidores concordaram com um período de lockup e não puderam resgatar seus investimentos.

Calculamos e gerenciamos nossa exposição ao risco minuto a minuto, mas as coisas estavam se movendo muito rápido. Havia um verdadeiro medo nos mercados. Qualquer estabilização foi apenas uma pausa antes que a confiança (e, portanto, os preços) sofresse outro golpe e caísse mais. Aumentamos nossos hedges à medida que o mercado despencava. Basta dizer: o contágio se baseia em si mesmo.

A liquidez é melhor definida como a capacidade de vender em um mercado em baixa. Por essa definição, a liquidez era inexistente. Alguns títulos cairiam 25% em uma negociação. Quem venderia algo abaixo de 25%? Fundos que estão sendo resgatados por investidores que querem dinheiro, é isso. Nesse caso, o fundo precisa vender independentemente do preço. Havia pânico e sangue nas ruas. O sistema foi quebrado e houve um voto de desconfiança de fato. As pessoas não vendiam o que queriam, vendiam o que podiam. E isso, por sua vez, gerou mais vendas…

CONTAGION, ANEXO DOIS: REDDIT E GAMESTOP (GME)

Os eventos em torno do recente “short squeeze” na GME foram bem divulgados na grande mídia, mas não bem explicados. Vamos primeiro recapitular o que realmente aconteceu…

De acordo com minha interpretação dos eventos, tudo começou com Keith Gill, um pai de 34 anos dos subúrbios de Boston, que trabalhava como comerciante para a Massachusetts Mutual Life Insurance Company. Ele era um membro ativo da comunidade do Reddit e era conhecido online como “Roaring Kitty”. Ele notou que os juros a descoberto da GME eram superiores a 100% do número de ações em circulação. Isso significava que os fundos de hedge, sentindo cheiro de sangue na água e prevendo a morte iminente da GME, tomaram emprestado ações da GME de acionistas e as venderam, embolsando os recursos em dinheiro, com planos de recomprar as ações (a um preço muito mais baixo) e devolver posteriormente a seus donos originais, mantendo assim a diferença como lucro.

Mas o que acontece se, em vez de o preço da ação cair, ele realmente aumentar drasticamente? Os proprietários de ações originais, então, querem suas ações valiosas de volta... mas o fundo de hedge precisa pagar mais do que o lucro da venda a descoberto original para recomprá-las e devolvê-las. Muito mais. Especialmente quando o número de ações que os fundos de hedge estão curtos supera o número de ações existentes. Além disso, se eles não conseguirem as ações, não importa o preço que estejam dispostos a pagar, os atendentes de margem nas corretoras exigem dinheiro.

Galvanizando a comunidade do Reddit, “Roaring Kitty” conseguiu convencer uma multidão de investidores a comprar ações da GME e mantê-las. O preço das ações disparou, pois os fundos de hedge foram forçados a desfazer seus negócios com uma perda significativa. E foi assim que Davi venceu Golias...

A GME causou um descontrole da alavancagem que se espalhou pelos mercados de ações e se refletiu no aumento da volatilidade das ações (VIX) e na pressão associada sobre os spreads de crédito. Aconteceu da seguinte forma: até 15 grandes fundos de hedge estavam todos com problemas, pois seus resultados do primeiro mês foram horríveis. Eles caíram entre 10% e 40% para iniciar o ano de 2021. Cumulativamente, eles controlavam cerca de US$ 100 bilhões em ativos, no entanto, eles também empregavam alavancagem, muitas vezes até dez vezes maior do que o valor de seu patrimônio.

Para citar do “Relatório Bear Traps” em 27 de janeiro de 2021:

“Nossos 21 indicadores sistêmicos do Lehman estão gritando mais alto. Os internos estão administrando o asilo... quando o funcionário da margem vem passando pela sua mesa é uma experiência muito desagradável. Você não vende apenas seus perdedores, você deve vender seus vencedores. Quase 'tudo deve ir' para levantar dinheiro precioso. Aqui reside o problema com os banqueiros centrais. Os acadêmicos geralmente não têm noção do risco sistêmico, mesmo quando está bem debaixo do nariz. Os livros de história estão cheios dessas lições.”

A RESERVA FEDERAL SALVA O DIA?

Conforme descrito anteriormente na primeira parte, a turbulência na crise do GFC e do COVID-19 essencialmente transferiu o excesso de alavancagem no sistema financeiro para os balanços dos governos via QE. O dinheiro impresso era o analgésico e, infelizmente, agora somos viciados no remédio para a dor.

O Troubled Asset Relief Program (TARP) foi o início das siglas financeiras que facilitaram essa transferência inicial de risco em 2008 e 2009. Houve uma enorme quantidade de dívida que foi baixada, mas também houve uma enorme quantia que foi resgatada e transferidos para os livros do governo/banco central e, portanto, agora são obrigações do governo.

E então, em 2020, com a crise do COVID em pleno andamento, surgiram mais siglas, assim como a alta probabilidade de que muitas instituições financeiras voltassem a ficar insolventes… Mas o Fed voltou ao mercado. Desta vez, não apenas com os mesmos programas antigos de QE, mas também com novos programas que comprariam crédito corporativo e até títulos HY. Como tal, o Federal Reserve completou sua transição de “emprestador de último recurso” para “concessionário de último recurso”. Agora está disposta a comprar ativos depreciados para sustentar os preços e fornecer liquidez ao mercado para evitar o contágio. Mas a que custo?

LIÇÕES DO GFC, COVID E QE DO FED

OS SINAIS DE PREÇO NO MERCADO NÃO SÃO MAIS PUROS E NÃO REFLETEM O REAL NÍVEL DE RISCO

A flexibilização quantitativa pelos bancos centrais tende a se concentrar no nível “administrado” das taxas de juros (alguns chamam isso de manipulação) e na forma da curva de rendimentos, usando compras direcionadas de títulos do tesouro (às vezes chamadas de “controle da curva de rendimentos”). Sob essas condições extremas, é difícil calcular uma “taxa livre de risco” de mercado natural/aberto e, devido à interferência do banco central, os verdadeiros riscos de crédito não se refletem no preço do crédito.

Isso é o que acontece em uma era de taxas baixas. Os custos de empréstimo são baixos e a alavancagem é usada para buscar o rendimento. O que toda essa alavancagem faz? Aumenta o risco de o desenrolar inevitável ser extremamente doloroso, ao mesmo tempo em que garante que o desenrolar alimente o contágio. Um default não precisa ocorrer para que um contrato CDS ganhe dinheiro. A ampliação dos spreads fará com que o proprietário do contrato incorra em um ganho de marcação a mercado e, inversamente, o vendedor do contrato incorra em uma perda de marcação a mercado. Os spreads aumentarão para refletir um aumento no potencial de inadimplência, e o preço/valor dos “ativos” de crédito cairá de acordo.

Por esta razão, imploramos aos participantes do mercado que acompanhem as taxas de CDS dos governos soberanos para uma indicação muito melhor dos verdadeiros riscos que estão se formando no sistema. Um exemplo gritante em minha mente são as taxas de CDS de cinco anos nos seguintes países:

- EUA (AA+) = 16 bps

- Canadá (AAA) = 33 bps

- China (A+) = 64 pontos base

- Portugal (BBB) = 43 bps

Embora o Canadá tenha o rating de crédito mais alto dos três, o mercado de CDS está nos dizendo o contrário. Há verdade nesses mercados. Não siga opiniões de crédito subjetivas cegamente.

As tranches de crédito “AAA” com classificação falsa foram uma das principais causas do desmoronamento de produtos de crédito estruturados no GFC. A venda forçada devido a rebaixamentos de estruturas anteriormente “over-rated” e suas respectivas tranches de crédito foi contagiante. Quando uma estrutura desabou, outras se seguiram. Vender gera vender.

Embora um default de um soberano do G20 no curto prazo ainda seja um evento de menor probabilidade, não é zero. (A Turquia é um G20 e a Argentina também). Como tal, os investidores precisam ser recompensados pelo risco de inadimplência potencial. Isso não está acontecendo atualmente no ambiente de curvas de juros manipuladas.

Existem mais de 180 moedas fiduciárias e mais de 100 provavelmente falharão antes que uma moeda do G7 falhe. No entanto, é provável que as taxas de CDS continuem a aumentar. O contágio e o efeito dominó são riscos reais, como a história nos ensinou.

OS NÍVEIS DE DÍVIDA SOBERANA RESULTANTES DO QE E GASTO FISCAL SÃO INSUPORTÁVEIS

De acordo com o Institute for International Finance, em 2017, dívida global/PIB global foi de 3.3x. O PIB global cresceu um pouco nos últimos três anos, mas a dívida global cresceu muito mais rápido. Agora estimo que a relação dívida global/PIB seja superior a 4x. Nessa proporção, surge uma perigosa certeza matemática. Se assumirmos que o cupom médio da dívida é de 3% (isto é conservadoramente baixo), então a economia global precisa crescer a uma taxa de 12% apenas para manter a base tributária em linha com o saldo da dívida que cresce organicamente (juros soberanos despesa). Nota: Isso não inclui o aumento dos déficits contemplados para combater os impactos recessivos da crise do COVID.

Em uma espiral dívida/PIB, a moeda fiduciária se torna o termo de erro, o que significa que imprimir mais moeda fiduciária é a única solução que equilibra o crescimento do numerador em relação ao denominador. Quando mais fiat é impresso, o valor do fiat pendente é rebaixado. É circular e termos de erro implicam uma impureza na fórmula.

Portanto, quando você empresta dinheiro ao governo no momento zero, é altamente provável que receba seu dinheiro de volta no momento x; no entanto, o valor desse dinheiro terá sido rebaixado. Isso é uma certeza matemática. Assumindo que não há contágio que leve à inadimplência, o contrato de dívida foi cumprido. Mas quem é o tolo? Além disso, com os juros em mínimos históricos, os retornos contratuais das obrigações certamente não acompanharão o Índice de Preços ao Consumidor (IPC), muito menos a inflação real medida por outras cestas menos manipuladas. E repare que nem mencionamos o retorno que seria exigido para uma recompensa justa devido ao risco de crédito.

Parafraseei a questão principal da seguinte forma: se os países podem apenas imprimir, eles nunca podem entrar em default, então por que os spreads de CDS aumentariam? Não se engane: os créditos soberanos ficam inadimplentes mesmo que possam imprimir dinheiro.

Lembre-se da hiperinflação de Weimar após a Primeira Guerra Mundial, a crise da dívida latino-americana em 1988, a Venezuela em 2020 e a Turquia em 2021, onde o decreto é (real ou efetivamente) jogado na calçada como lixo. Existem muitos outros exemplos, mas não no “primeiro mundo”. Independentemente disso, torna-se uma crise de confiança e os detentores de dívidas governamentais existentes não rolam suas obrigações. Em vez disso, eles exigem dinheiro. Os governos podem “imprimir” o dinheiro, mas se ele for reduzido ao meio-fio, todos concordaremos que é um padrão de fato. Confiar em professores de economia/teóricos monetários modernos para opinar que “déficits são um mito” é perigoso. A verdade pode ser inconveniente, mas isso não a torna menos verdadeira.

CONCLUSÃO

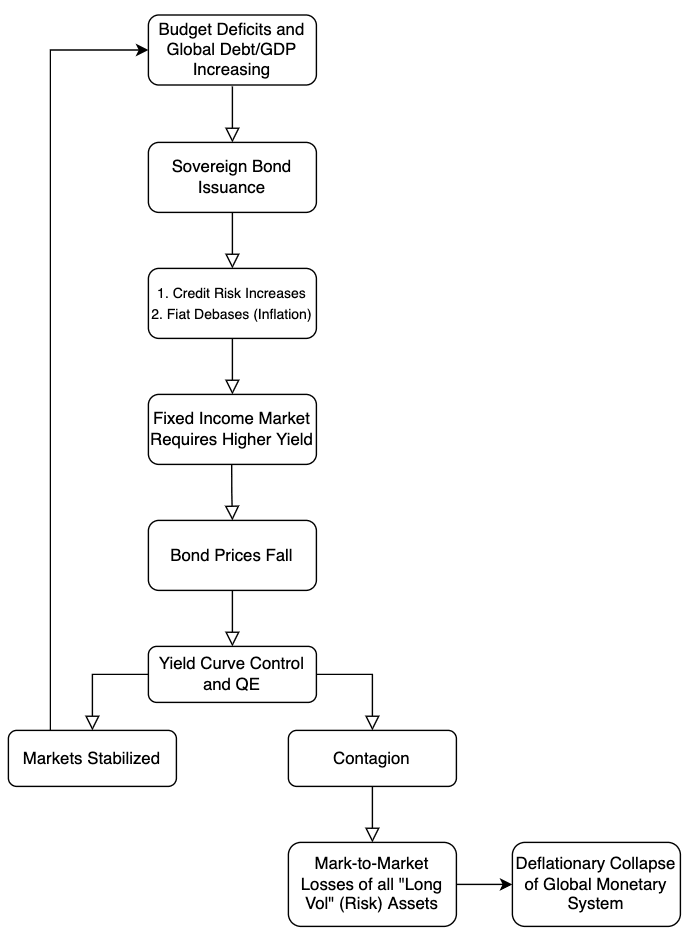

Concluímos esta seção com um fluxograma visual de como as coisas poderiam teoricamente “desmoronar”. Lembre-se, os sistemas funcionam até que não funcionem. Lentamente, de repente...

Um fluxograma de como as coisas desmoronam.

Proceda em conformidade. O risco acontece rápido.