✌️ Bem-vindo à última edição do The Informationist, o boletim informativo que o torna mais inteligente em apenas alguns minutos por semana.

🙌 O Informacionista pega um evento atual ou conceito complicado e simplifica para você em marcadores e texto fácil de entender.

🧠 Parece inteligente? Alimente seu cérebro com problemas semanais enviados diretamente para sua caixa de entrada SUA PARTICIPAÇÃO FAZ A DIFERENÇA

Balas de hoje:

- O que exatamente é o VIX?

- Então o que é o VXX?

- Outras maneiras de negociar a volatilidade

- Volatilidade de venda a descoberto

- Bitcoin é uma jogada melhor a longo prazo?

Tweet inspirador:

O posicionamento do Consensus Hedge Fund derrubou seus longos no VIX 36 e perseguiu o fechamento no VIX 26#embaraçoso

- Keith McCullough (@KeithMcCullough) 16 de março de 2022

Keith está dizendo que os fundos de hedge estavam vendendo suas ações quando o VIX estava alto (mercado já em pânico) e reentrando nas negociações quando o VIX estava baixo (mercado já calmo)... retorna no caminho de volta.

Não se preocupe, tudo isso fará sentido para você em alguns minutos. Vamos quebrar isso, vamos?

💥 O que exatamente é o VIX?

Você provavelmente já ouviu falar que o VIX representa a volatilidade nos mercados, mas o que isso significa exatamente?

Primeiro, o VIX é um índice de volatilidade listado no CBOE (Bolsa de Chicago Board of Options), mas é uma medida de volatilidade estimada do S&P 500, não real. Você vê, usando os preços das opções do S&P 500 (calls e puts no próprio S&P 500 Index), o VIX mede implícita volatilidade, não real volatilidade.

Em outras palavras, tomando os preços dessas opções, o CBOE pode inferir quais são as expectativas de volatilidade do mercado para os próximos 30 dias para cada movimento do preço do VIX.

Dito de outra forma, se os preços das opções forem caros, os traders esperam que o preço do S&P 500 flutue um pouco – ou seja bastante volátil. E normalmente, a alta volatilidade é inversamente correlacionada aos retornos do índice de ações. Quando o VIX aumenta de preço, o S&P 500 cai e vice-versa.

O Índice de Medo.

Ótimo, então os investidores devem comprar o VIX quando esperam que o mercado se torne volátil (sell off), certo? Ou talvez sempre possua alguns, apenas no caso. Esta seria uma grande cobertura!

O problema é que, assim como você não pode negociar o índice S&P 500 diretamente (você precisa negociar um ETF ou fundo mútuo), você também não pode negociar o índice VIX diretamente. E embora você possa negociar futuros ou opções reais no índice, esses são substitutos ruins para capturar a volatilidade atual.

E é aqui que entram em jogo títulos como o VXX.

🧨 Então o que é o VXX?

Muito parecido com o ETF SPY (ETF) no índice S&P 500, o VXX é um ETN (Nota negociada em bolsa) no VIX. A diferença é que enquanto o SPY possui ações reais das empresas do S&P 500, imitando quase exatamente o índice, o VXX possui futuros contratos no VIX em uma tentativa de imitar os movimentos atuais do VIX.

Você vê o problema, certo?

Exatamente. Se você possui futuros, não possui a volatilidade atual do VIX, mas possui a volatilidade futura esperada do VIX.

Sua próxima pergunta lógica pode ser: 'então por que o VXX simplesmente não compra as opções e captura a volatilidade real'?

Boa pergunta. A razão pela qual eles não fazem isso é que seria extremamente difícil comprar e vender o opções subjacentes reais que o VIX usa sem afetar o preço do próprio VIX.

Como resultado, porém, há um custo associado a essa rolagem diária de futuros, e manter o VXX a longo prazo come esse custo. Além disso, como o VXX está comprando futuros no VIX, quando o VIX está alto, os futuros estarão subvalorizados (esperando que a volatilidade diminua no futuro) e quando o VIX estiver baixo, o VXX estará supervalorizado (esperando que a volatilidade aumente no futuro).

Em períodos de super alta volatilidade, a disparidade entre o VIX e o VXX pode se tornar bastante grande.

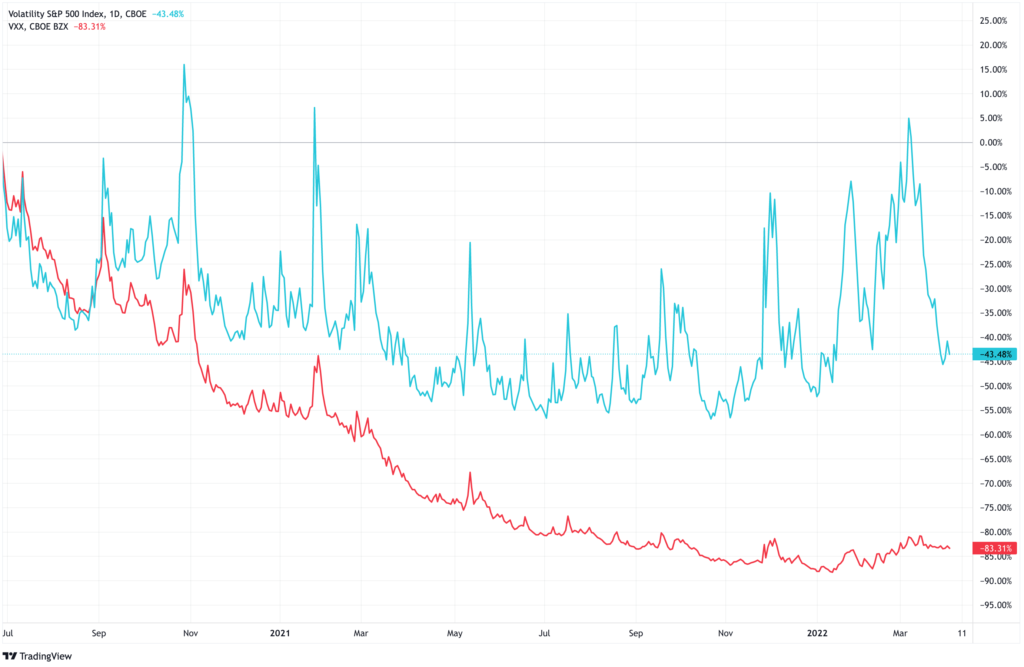

Você pode ver aqui que quando o VIX (linha azul) começou a subir mais alto, o VXX (linha vermelha) foi realmente incapaz de capturar essa volatilidade atual e, de fato, perdeu terreno considerável contra o VIX, especialmente no recente pico de volatilidade, ou seja, quando você mais precisaria!

💣 Outras formas de negociar a volatilidade

Ok, então se o VXX não é uma ótima maneira de negociar a volatilidade, o que mais existe?

Alguns ETFs, como o VXZ, usam futuros com datas mais longas, com média de cinco meses até o vencimento. Isso significa que o VXZ é realmente um jogo de futuro volatilidade e faz um substituto pobre para possuir (ou vender) a volatilidade no curto prazo.

Você também tem alguns ETFs alavancados, como o UVIX, que é igual a 2X a exposição VXX. Isso, é claro, apenas dobra sua aposta na volatilidade futura, não atual, medida pelo VIX.

Bottom line, o VXX e suas contrapartes são formas menos que perfeitas para capturar a volatilidade e carteiras de hedge, de curto e longo prazo, contra a volatilidade do mercado.

🧐 Volatilidade de venda a descoberto

Digamos que o mercado sofreu uma grande ruptura e a volatilidade está no teto, precificando o medo e a desgraça dos traders. Se você espera que a volatilidade se acalme, uma vez que os mercados se acalmem, como você pode tirar vantagem disso?

Você pode encurtar o VIX?

É aí que entra o ETF SVIX. Imitando um pouco uma posição vendida no VIX, o SVIX assume posições inversas nos futuros do VIX. No entanto, o ETF usa futuros com datas mais longas e, portanto, você precisa cronometrar seu posicionamento perfeitamente para evitar qualquer fator de rolagem negativo (lembre-se, esse é o custo de fechar um contrato futuro antes que ele expire e comprar o próximo).

E assim, quanto mais tempo você mantiver a posição, mais o valor subjacente sangrará, levando a um grande impacto negativo nos lucros que você pode obter, mesmo se estiver certo.

🧠 Bitcoin um jogo melhor a longo prazo?

Você pode ter ouvido alguns dos maiores defensores do Bitcoin (BTC) descrevê-lo como um investimento de longa volatilidade. Como pode ser isso, você pergunta, quando os mercados de ações (direcionados ao risco) vendem, o BTC parece estar correlacionado aos mercados de risco e também vende.

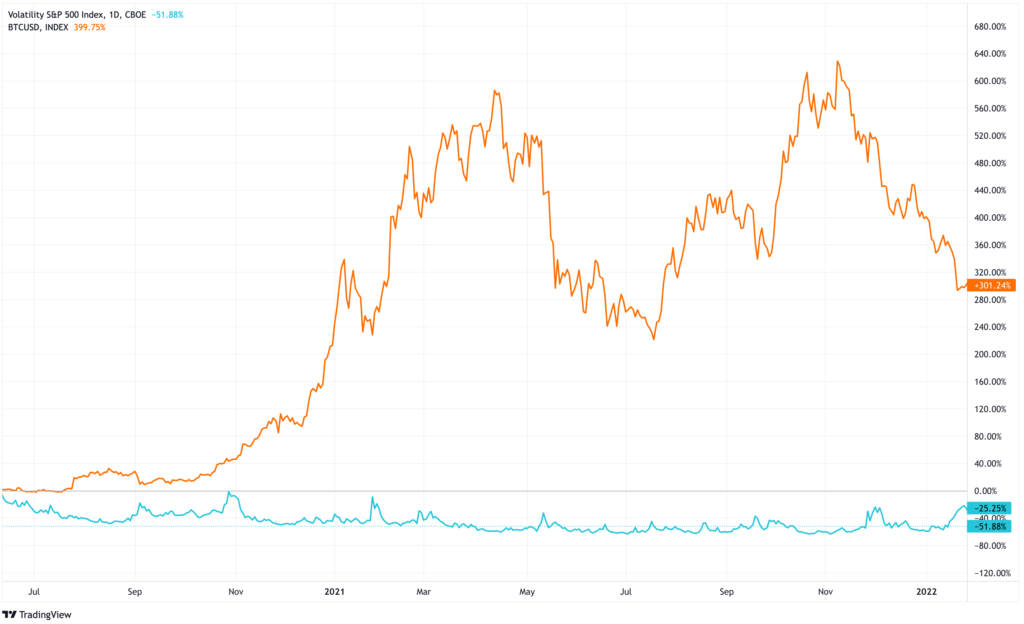

Embora isso seja absolutamente verdade, usando métricas de curto prazo, quando reduzimos o zoom e traçamos o BTC contra o VIX, fica mais claro.

O que é importante notar aqui é que, durante o desvio do VXX do VIX no mesmo período de tempo plotado acima, o BTC provou ser um hedge de longo prazo muito mais forte contra a volatilidade do mercado do que o próprio VIX.

Uma coisa a lembrar, a volatilidade é apenas um risco com horizontes de investimento de curto prazo e volatilidade em apreciando ativos realmente gera impacto positivo no desempenho a longo prazo. É por isso que você ouve os defensores do BTC como eu incentivando os investidores a alongar seu horizonte de tempo e olhar para o Bitcoin como um investimento de longo prazo, não uma negociação.

Além disso, à medida que o valor de mercado do BTC cresce, a volatilidade de curto prazo começará a diminuir naturalmente, pois será necessário muito mais capital para movimentar o mercado com maiores quantidades de liquidez. Além disso, à medida que os investidores começarem a entender ampla e profundamente o Bitcoin e como ele é verdadeiramente único em relação a qualquer outro ativo, o BTC assumirá o papel principal da reserva de valor mais pura e segura (SoV) no mundo.

Mais importante ainda, como o Bitcoin é um ativo real sem um conjunto subjacente de futuros ou opções, você pode comprar e manter o BTC por um longo período sem deterioração do valor, ao contrário do VXX e outras opções para capturar a volatilidade listadas acima.

É isso. Espero que você se sinta um pouco mais inteligente sabendo sobre VIX e volatilidade e como o Bitcoin pode ser um hedge de longo prazo contra a volatilidade nos mercados.

Como sempre, sinta-se à vontade para responder a este boletim informativo com perguntas ou futuros tópicos de interesse!

✌️Fale logo,

James

Você usa alguma outra medida de volatilidade? O último mês ou dois foram bastante voláteis, e notei muita volatilidade INTRA-DAY, mesmo no S&P... os altos e baixos são mais loucos quando você analisa setor por setor. Existe alguma medida de volatilidade intradiária que você recomendaria?

Ei Cory, ainda acho que o VIX é um indicador sólido de volatilidade, mesmo intra-dia, IMO. E ainda é minha medida geral favorita.

Ele simplesmente não está disponível como hedge e o VXX é problemático, como você já sabe.