✌️ Bem-vindo à última edição da O Informacionista, o boletim informativo que o torna mais inteligente em apenas alguns minutos por semana.

🙌 O Informacionista pega um evento atual ou conceito complicado e simplifica para você em marcadores e texto fácil de entender.

🧠 Parece inteligente? Alimente seu cérebro com problemas semanais enviados diretamente para sua caixa de entrada SUA PARTICIPAÇÃO FAZ A DIFERENÇA

Balas de hoje:

- O que são classificações de títulos?

- Como são determinadas as classificações de títulos?

- O que é um spread de CDS?

- Como os spreads de CDS são precificados?

- Em qual podemos confiar?

Tweet inspirador:

CDS italiano reacelera em direção ao seu ciclo de alta pic.twitter.com/KMl2usM7ex

-Hedgeye (@Hdgeye) 15 de julho de 2022

Vimos o drama se desenrolando na UE, com o BCE tentando aumentar as taxas sem impactar negativamente seus países do sul e, conforme apontado por @Hedgeye, o mercado de CDS descobriu alguns possíveis problemas à frente.

Suspeitamos que a Itália e a Grécia, em particular, estejam expostas a problemas de crédito se as taxas ficarem muito altas, e o mercado de CDS está confirmando essa suspeita. No entanto, as classificações de crédito para esses países não mudaram. Como e por quê?

Vamos quebrar isso, vamos?

🔠 O que são classificações de títulos?

Já falamos sobre agências de crédito e classificações de títulos antes, mas vamos relembrar um pouco aqui para colocar todos em dia.

Em primeiro lugar, assim como as agências de crédito avaliam e avaliam a qualidade de crédito dos indivíduos, agências semelhantes fazem o mesmo com empresas e países, atribuindo-lhes uma classificação. Como você sabe, sua pontuação de crédito pode afetar significativamente sua capacidade de pedir dinheiro emprestado, ou seja, obter um empréstimo de carro ou hipoteca, ou até mesmo um cartão de crédito. As empresas enfrentam o mesmo desafio, pois uma classificação ruim pode afetar sua capacidade de emitir um título (emprestar dinheiro) a uma taxa atraente para maximizar (ou às vezes economizar) os negócios e a lucratividade de sua empresa.

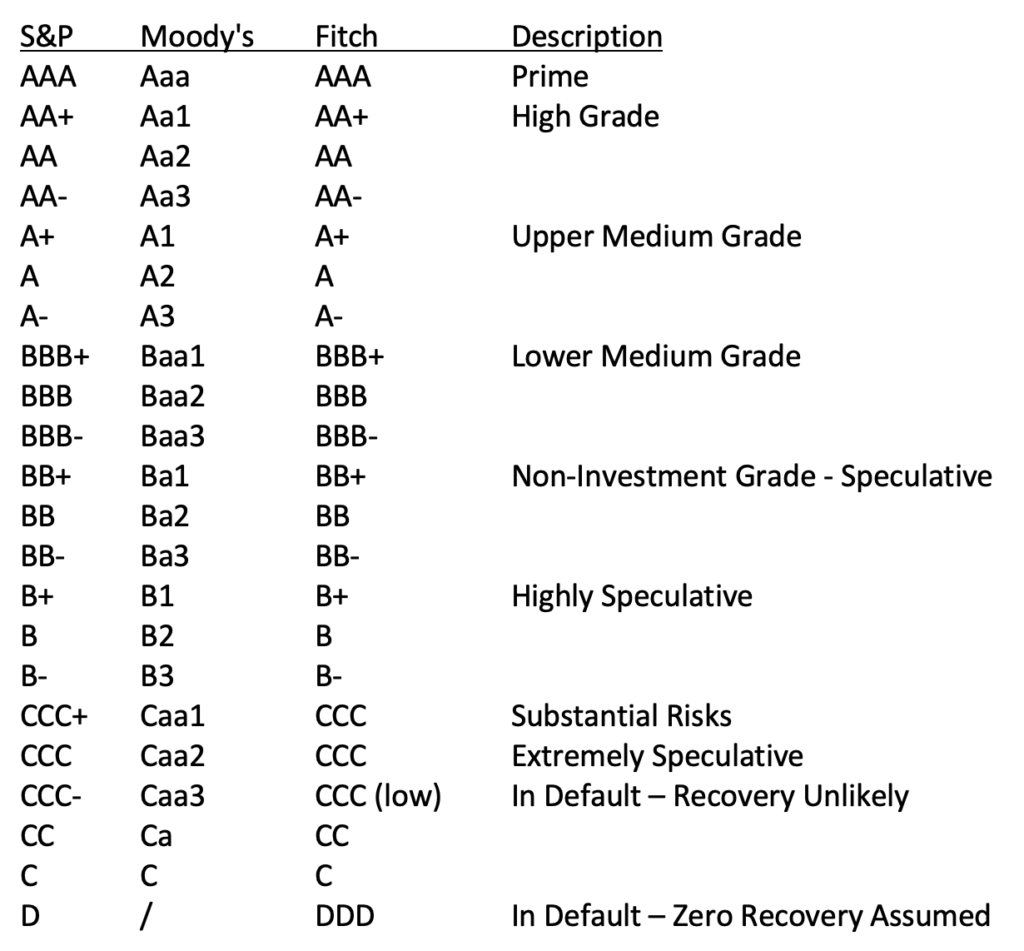

E, assim como os consumidores, os emissores de títulos também têm três agências principais para julgá-los. Nos EUA, temos Standard and Poor's, Moody's e Fitch. Eles têm seus próprios sistemas de classificação (veja o gráfico abaixo), mas se apoiam uns nos outros e raramente fazem um grande movimento sem que outras agências também o façam.

Uma pontuação de AAA denota uma entidade como mutuário Prime e sinaliza que eles são o menor risco para os credores. Essa pontuação é geralmente reservada para os países mais fortes e um punhado de empresas no máximo. O mesmo para os países, com apenas Alemanha, Austrália, Cingapura e alguns países europeus atualmente recebendo as classificações mais altas de todas as três agências.

E o equivalente a sub-prime para a escala de crédito de títulos é quando um soberano ou empresa cai abaixo de BBB-. Neste ponto, eles não são mais considerados Investment Grade pelas agências de classificação e são considerados junk grade para os investidores.

🤓 Como as classificações de títulos são determinadas?

Cálculos e determinações de classificação de títulos podem ser bastante intrincados e complicados. Além disso, eles podem variar muito entre os tipos de entidades e empresas avaliadas.

Por exemplo, um rating de banco pode incluir fatores como índices de dívida sobre patrimônio e também valores contábeis e qualidade de depósitos, enquanto um rating de empresa de tecnologia pode incluir índices de livros sobre vendas e giros de estoque. Em outras palavras, medidas específicas são usadas para setores específicos, e certos fatores externos também podem afetar a pontuação.

Além disso, fatores externos também são levados em consideração para a pontuação. Se uma entidade separada ou agência governamental tiver um impacto nos negócios gerais da entidade que está sendo pontuada, isso também será considerado. A qualidade de crédito de todas as partes relacionadas torna-se um fator na pontuação final.

Se você estiver interessado no processo e nos métodos reais de cada uma das agências, eles os publicam periodicamente e especificamente para cada um dos diferentes tipos de empresas ou entidades que pesquisam. Você pode encontrar os relatórios de metodologia nos sites das agências de rating.

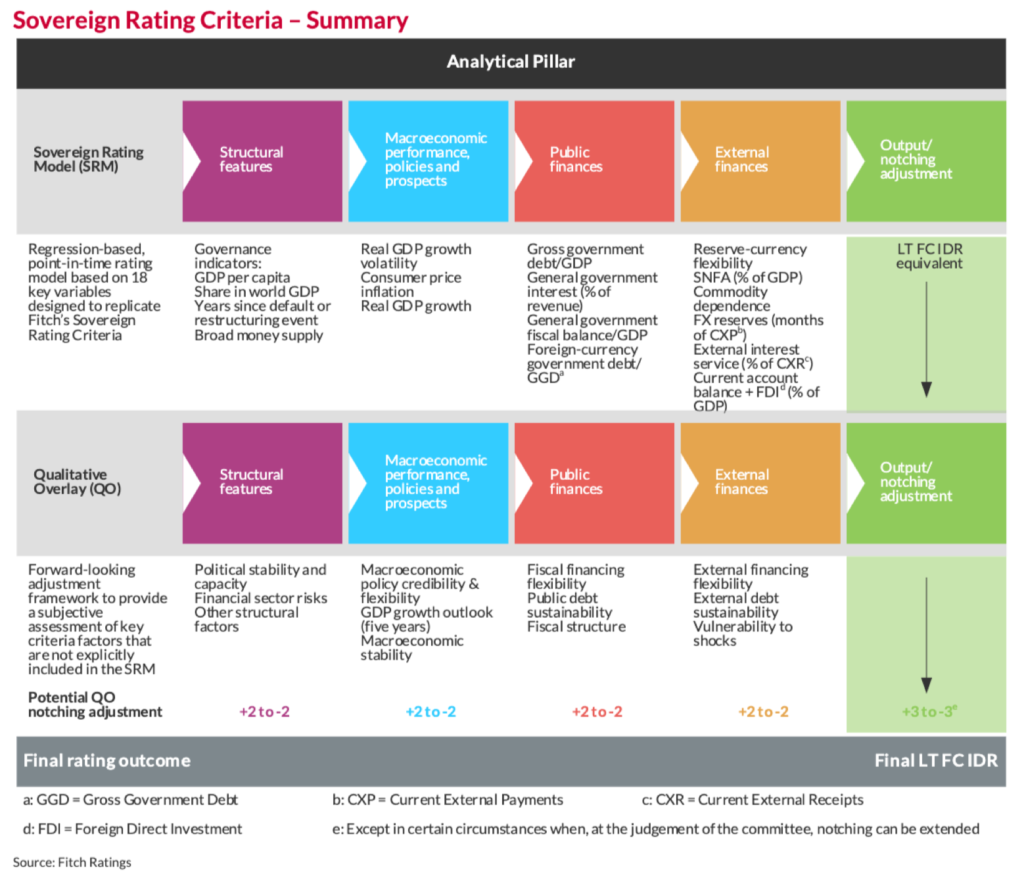

Como exemplo, aqui está uma tabela que mostra o processo que a Fitch usa para classificar a dívida soberana:

Fitch Ratings de Soberanos

Mas quando tudo está dito e feito, cada agência de pontuação de crédito se resume a três letras ou menos para fornecer uma indicação super rápida da qualidade de crédito de uma entidade para os investidores.

😮 O que é um Spread CDS?

Você pode ter me ouvido falar sobre Credit Default Swaps (CDSs) antes, ou se lembrar do termo da Grande Crise Financeira de 2008. Mas vamos revisar rapidamente para deixar todos atualizados.

Primeiro, um swap é um contrato entre duas partes (como um documento legal) que concorda em trocar um risco por outro. Simples assim. No caso da crise imobiliária, os CDSs foram usados para proteção contra o risco de inadimplência das hipotecas. Os proprietários da dívida poderiam se proteger comprando o 'seguro' de CDS correspondente.

No entanto, ao contrário do seguro típico, você não precisa realmente possuir o que está assegurando ao comprar um CDS. Você apenas compra o seguro de quem está disposto a vendê-lo para você. Como comprar seguro na casa de seus vizinhos. Se inundar ou queimar, cada um de vocês recebe um pagamento de seguro.

Por que alguém te venderia isso?

Simples. É tudo sobre probabilidades e prêmios. O vendedor está apostando que os títulos não ficarão inadimplentes e que eles irão cobrar os prêmios do seguro com lucro.

🤯 Como são precificados os spreads de CDS?

Um spread de CDS é o prêmio anual calculado que o comprador do CDS deve pagar ao vendedor do CDS (lembre-se que este é apenas um acordo legal, um swap) sobre a duração do contrato, calculado como uma porcentagem do valor nocional.

Em inglês por favor.

OK. Digamos que você queira proteção contra inadimplência em US$ 1 milhão em títulos do governo italiano, que atualmente custam US$ 16,490 por ano. Então, o spread do CDS sobre os títulos do governo italiano é listado como 1.649%.

E, usando esse spread premium junto com o que se poderia esperar recuperar de uma inadimplência real no título que está sendo segurado, podemos calcular a probabilidade implícita de uma inadimplência real, de acordo com o preço de mercado.

Em outras palavras, o preço do spread do CDS está informando tanto a probabilidade de um default quanto a quantidade esperada de recuperação após esse default. Veja, se houver uma alta probabilidade esperada de inadimplência, mas também uma alta recuperação esperada (valor que o detentor do título recuperará do valor de face do título inadimplente), então o preço do CDS será menor do que se a recuperação esperada fosse baixa.

Voltando ao Português: Se você espera um default e não espera muita recuperação dele, então você pagará mais pelo seguro.

Em nosso CDS de títulos italianos, se assumirmos uma recuperação de 40% do valor de face (US$ 400 mil) se os títulos entrarem em default, e usando o spread do CDS de 1.649%, podemos calcular a probabilidade implícita de default de 2.75%.

1.649 / (1.00 – 40) = 2.75%

e se acharmos que a recuperação é de 60% (US$ 600 mil), então:

1.649 / (1.00 – 60) = 4.12%

então a probabilidade implícita de default é de 4.12%.

🤥 Em qual podemos confiar?

Então, como investidor, em qual desses sistemas, ou pistas, você deve prestar mais atenção ao tomar uma decisão de investimento? Ratings de crédito ou spreads de CDS?

Você acredita nas agências de crédito e suas análises e classificações publicadas ou acredita nos próprios mercados e nos compradores e vendedores do seguro real contra inadimplência dos créditos avaliados?

Bem, vamos dar uma olhada em alguns soberanos para ver o que o mercado diz versus o que dizem as agências de classificação.

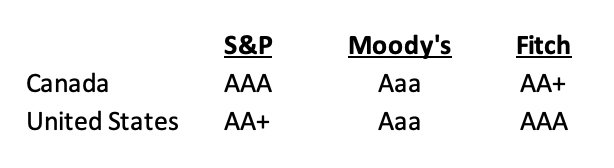

A partir de hoje, o Canadá e os Estados Unidos compartilham quase a mesma classificação de dívida soberana pelas agências:

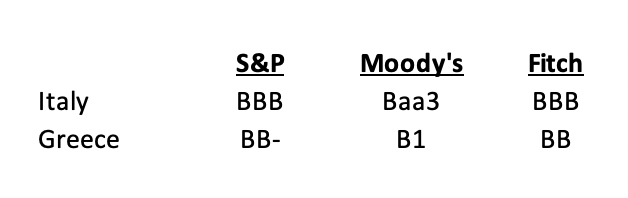

Enquanto a Itália e a Grécia têm classificações substancialmente mais baixas.

Em junho de 2020, a Fitch rebaixou a classificação do Canadá de AAA para AA+, mas as outras agências os deixaram com a melhor classificação. E os EUA foram rebaixados em 2011 pela S&P de AAA para AA+, mas permanecem os mesmos desde então, e as outras agências mantêm sua classificação máxima.

Agora vamos dar uma olhada nos mercados de CDS. Atualmente, os spreads de CDS são precificados da seguinte forma:

Estados Unidos: 0.20%

Canadá: 0.33%

Itália: 1.65%

Grécia: 1.79%

Isso parece relativamente razoável e, usando uma expectativa de recuperação de 40%, a probabilidade implícita de inadimplência para cada um é:

Estados Unidos: 0.34%

Canadá: 0.56%

Itália: 2.75%

Grécia: 2.98%

Agora espere um segundo. À primeira vista, parece razoável supor que os EUA e o Canadá tenham menos de 1% de chance de inadimplência em suas dívidas. Ambos são classificados quase perfeitamente e suas classificações permaneceram estáveis por um longo tempo.

No entanto, como é que eles são classificados exatamente da mesma forma pelas agências, ainda que o preço do Canadá tenha duas vezes mais probabilidade de inadimplência que os Estados Unidos, assumindo a mesma recuperação?

Isso indica que o Canadá não é, de fato, tão forte financeiramente quanto os Estados Unidos. Pelo menos de acordo com os mercados, isso é.

E a Itália e a Grécia?

As classificações da Grécia estão um nível sólido abaixo da Itália em geral, mas os spreads do CDS são quase os mesmos. O que o mercado sabe que as agências não sabem ou estão ignorando? Muito se tem falado sobre as falhas das agências em acompanhar as evoluções e mudanças do mercado, e algumas vezes têm sido acusadas de serem favoritas ou serem fáceis com seus clientes.

Afinal, as agências de notação de risco costumam fornecer notações a pedido das próprias instituições. Não há como contornar o fato de que este é um conflito de interesses inerente.

Outro fator importante em jogo aqui pode ser o tempo simples. As classificações são muitas vezes antigas e obsoletas e não levam em consideração os eventos recentes nos mercados ou na economia.

Assim, um dos aspectos mais importantes dos preços dos CDS é a movimentação dos mesmos. Eles estão subindo ou descendo? E quão rápido eles estão se movendo? Qual é a velocidade deles?

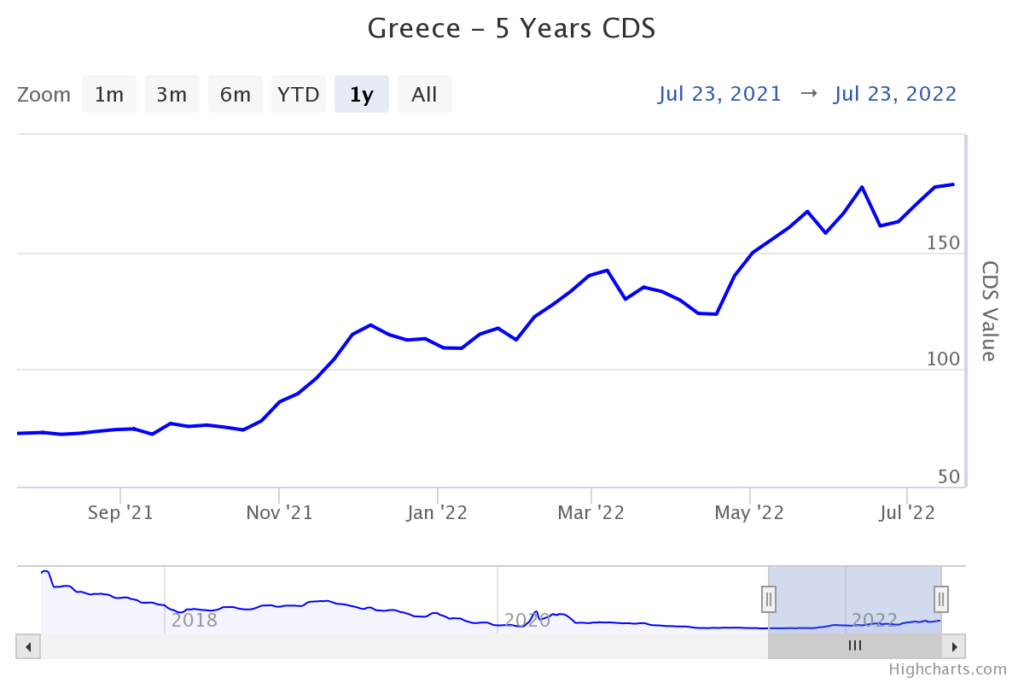

Sabendo o que está acontecendo na Europa e os problemas que o BCE está enfrentando com o aumento das taxas de juros e causando estresse nos mercados de títulos italiano e grego, não é surpresa ver que as taxas de CDS de ambos os países estão subindo.

Quando você começa a ver os preços dos CDSs subirem, isso significa que os detentores de títulos e os comerciantes estão se protegendo do que eles percebem como um risco elevado de inadimplência. Afinal, em quem você vai confiar mais ao buscar pistas sobre a força de uma empresa ou país, uma agência paga por aquela entidade para analisá-la? Ou investidores e comerciantes que realmente possuem o risco subjacente dessa entidade?

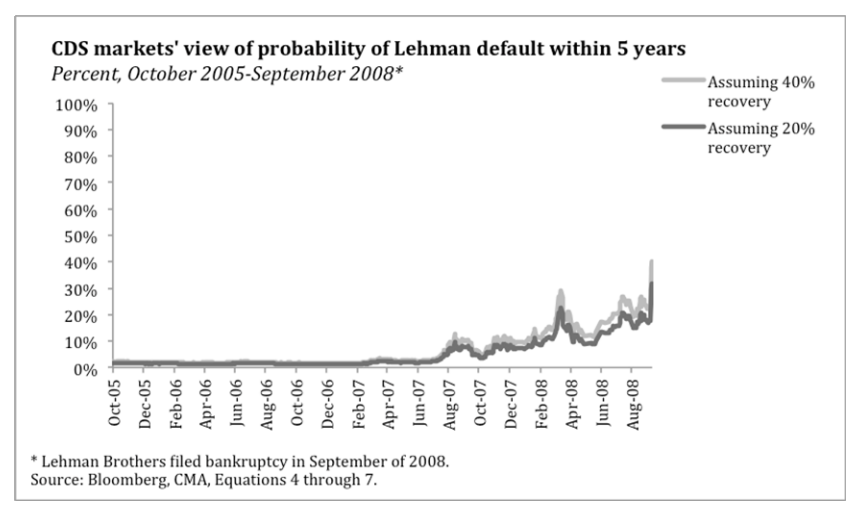

É alguma surpresa então que uma semana antes do colapso do Lehman Brothers, todas as agências tiveram sua dívida classificada como A ou melhor? Ao mesmo tempo, no entanto, era assim que o mercado de CDS se parecia:

Resumindo, observar os preços dos CDSs lhe dará uma visão mais oportuna e precisa de possíveis ou prováveis problemas em empresas e países como investidor. É exatamente aqui que eu busco pistas de que há problemas em qualquer país ou empresa, e quão ruins eles podem ser.

E assim, se você estiver interessado em avaliar os spreads do CDS, você pode encontrar os preços atuais do CDS da dívida soberana aqui:

Preços de CDS de títulos do governo mundial

É isso. Espero que você se sinta um pouco mais esperto sabendo sobre classificações de crédito e spreads de CDS e esteja pronto para começar a incorporar o monitoramento de CDS em seu próprio investimento.

Como sempre, sinta-se à vontade para responder a este boletim informativo com perguntas ou futuros tópicos de interesse!

✌️Fale logo,

James

Fantástica explicação. Obrigada.

Será uma releitura.

Muito obrigado Júlio. Somos muito abençoados por ter James como parte da equipe Looking Glass.