DISFRUTA GRATIS DE LA PRIMERA EDICIÓN DE LA SEÑAL

✌️ Bienvenido a La señal, el boletín informativo que lo prepara para la semana de inversión en solo unos minutos cada lunes.

???? The Signal le da un vistazo a mi cuaderno de macroinversión personal al comienzo de cada semana, destacando los temas y desarrollos de mercado más importantes que estoy observando, y por qué.

🧐 Concéntrate en La señal conmigo. Entrar esta página.

Señales de esta semana:

- Espejo retrovisor

- La Fed ha hablado

- Informe ISM y empleos

- Señales por delante

- Caucho a la Carretera

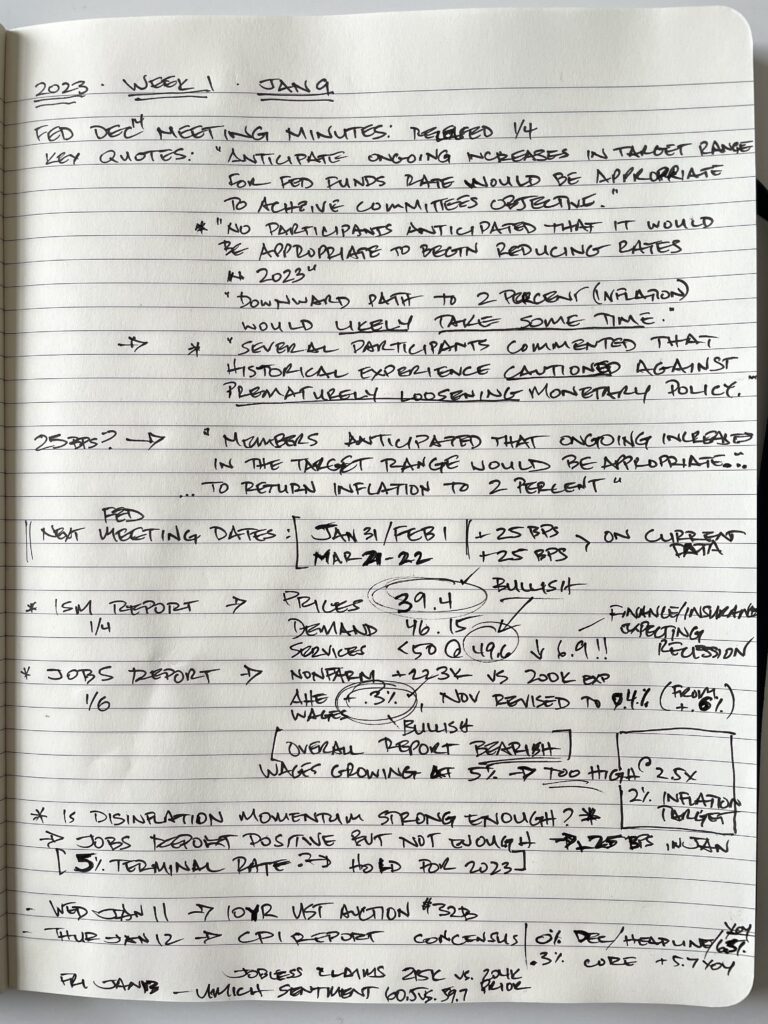

Mi cuaderno:

Esto es lo que escribí en mi cuaderno la semana pasada. Vamos a desglosarlo.

🏛️ La Fed ha hablado

La semana pasada, la Fed publicó las actas de su reunión del 14 de diciembre, y aquí están las declaraciones notables de la transcripción.

Citas clave:

- Prever los aumentos continuos en el rango objetivo para la tasa de fondos federales serían apropiados para lograr el objetivo de los comités.

- No se esperan participantes que sería conveniente comenzar reducción de tarifas en 2023.

- Trayectoria descendente al 2 por ciento (inflación) probablemente tomaría algún tiempo.

- Varios participantes comentaron que la experiencia histórica advertía contra la relajación prematura de la política monetaria.

- Los miembros anticiparon que aumentos continuos en el rango objetivo (fondos federales) sería apropiado para devolver la inflación al 2 por ciento.

Algunas cosas aquí. En primer lugar, me gusta tomar la palabra de la Fed. Dicho esto, también debemos tomarnos esa palabra con cautela, ya que sabemos cuán real es que arruinaron la anticipación de la inflación el año pasado. Es decir, a partir de diciembre de 2021, la Fed esperaba que las tasas a fines de 2022 estuvieran en 0.806%.

Dicho esto, Powell ha reiterado en conferencias de prensa recientes que si se aprietan demasiado, "tienen herramientas para revertir eso".

Al leer las declaraciones clave anteriores, parecen reiterar esto en la reunión de diciembre. En mi opinión, la Fed errar en apretar demasiado para evitar la inflación fuera de control.

Powell está empeñado en arreglar los errores de la Reserva Federal y dejar un legado positivo, por lo que está vestido como Volcker, el ultrahalcón. Él. Voluntad. Mantener. Apretando.

Tenemos dos reuniones en el primer trimestre de este año:

31 de enero - Espero una subida de 25 pb = Fondos federales 4.75 % (parte superior del rango)

21 de marzo – Espero otra subida de 25 pb = Fondos Federales 5%

Y aquí es donde creo que se detienen, y el 5% será la Tasa Terminal para este ciclo.

Salvo cualquier sustancial cambio en los datos económicos (¡o la liquidez del mercado del Tesoro!) en las próximas 6 u 8 semanas, esta es la trayectoria, en mi opinión.

Ahora que estamos en la mentalidad de la Fed, veamos los datos más importantes publicados la semana pasada...

🔍 Informe ISM y Empleos

Los mercados se entusiasmaron bastante (léase: demasiado) con los datos publicados la semana pasada. Teníamos datos de fabricación y empleos de ISM.

Primero, ISM:

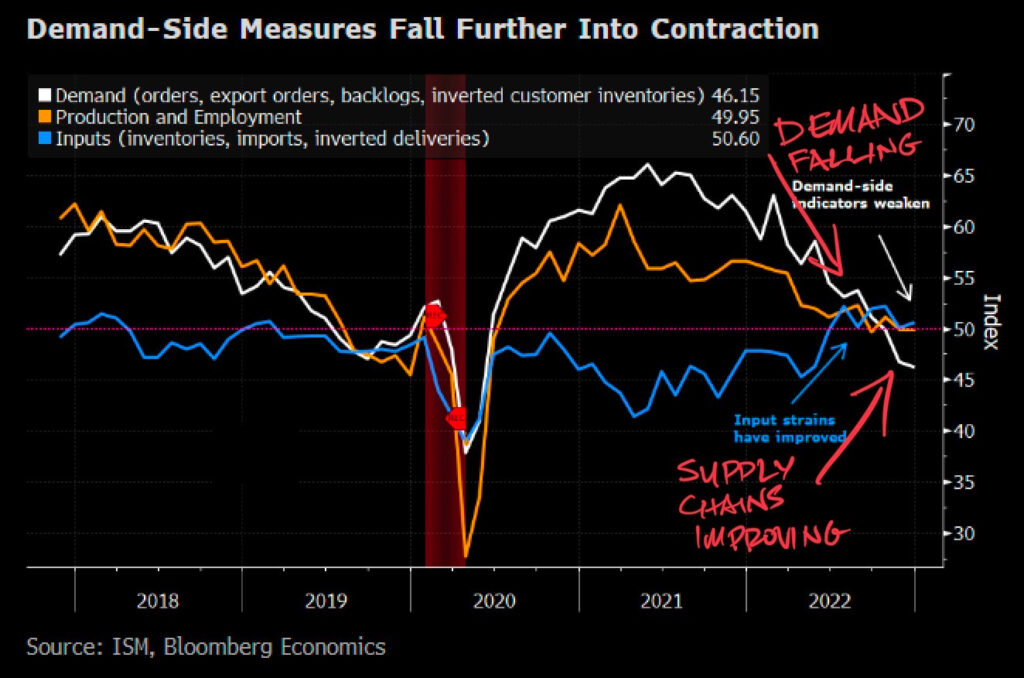

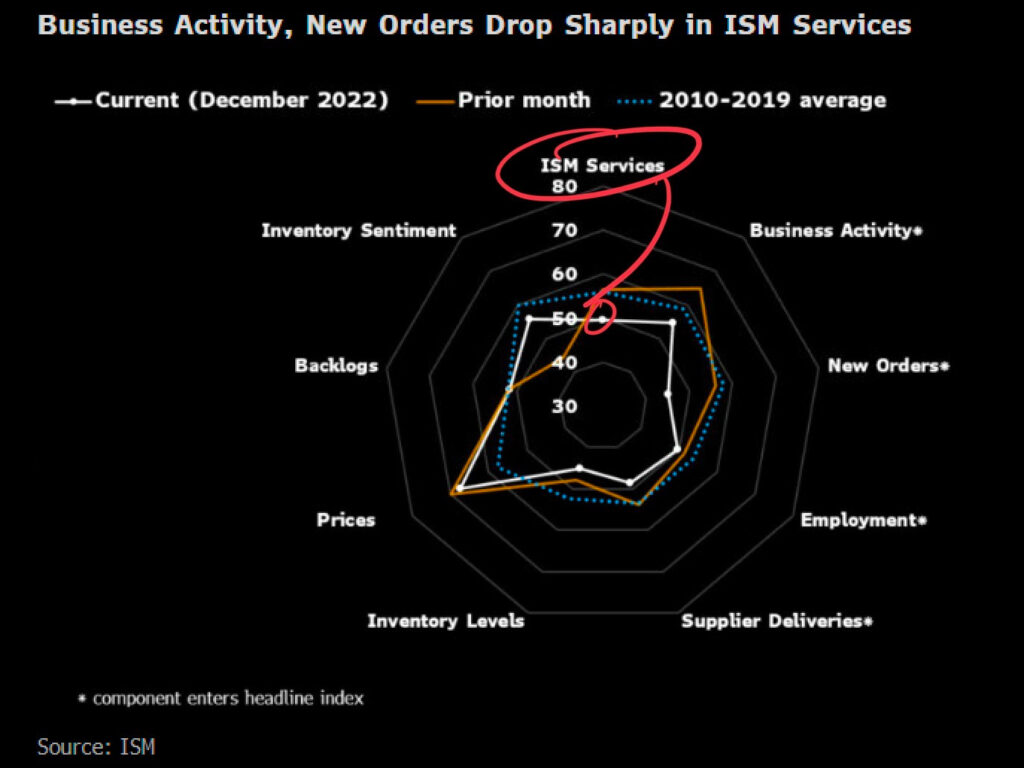

Los números llegaron un poco mezclados, pero los movimientos significativos fueron en Precios en 39.4, Demanda en 46.15 y Servicios en 49.6. Esta cifra de servicios fue la más significativa, habiendo descendido 6.9 respecto al último informe.

Cualquier cosa por debajo de 50 significa retracción.

En la encuesta del informe, los gerentes de finanzas y seguros están particularmente preocupados por una recesión que se avecina.

Con todo, las cifras fueron negativas para la economía y positivas para la Fed (quizás su endurecimiento esté funcionando).

Unas pocas cosas para recordar: la economía cambió fuertemente hacia demanda de bienes durante los bloqueos y luego migró de nuevo a demanda de servicios este último año y medio. La contratación de servicios ahora es significativa.

Sin embargo, como puede ver aquí, los precios de los servicios (que no deben confundirse con los precios generales de ISM) siguen siendo altos... Espero que esto se retrase y baje bastante este año, ya que la gente se ajusta el cinturón y reina en el gasto discrecional.

Recordatorio: la Fed quiere precios más bajos en todos los ámbitos.

Siguiente:

La Informe de Empleo salió el viernes, y esto enfureció a los mercados. Los mercados optaron por centrarse en la disminución del crecimiento de las ganancias por hora.

La esencia de esto:

Las nóminas no agrícolas llegaron en +223 200 frente a los +XNUMX XNUMX esperados → por lo que todavía estamos en pleno empleo, lo que no es bueno para las preocupaciones sobre la inflación o la desaceleración de la economía por parte de la Reserva Federal.

El salario medio por hora solo aumentó un 0.3 %, y la cifra de noviembre del 0.6 % se revisó al revés hasta el 0.4 %. Esto es bueno para la presión inflacionaria, bueno para la Reserva Federal (y, por supuesto, malo para los trabajadores).

Pero enfureció al mercado, pensando que la Fed simplemente cerraría su tienda y detendría los aumentos de tasas.

S&P 500 subió un 2.3%, NASD saltó un 2.6%.

No, no lo harán. Aún no.

Yo personalmente vendí a los rallies.

¿Por qué?

Los salarios siguen creciendo al 5% anualizado. Esto es más de 2.5 veces la meta de inflación establecida. A la Fed no le importa que sus salarios alcancen la inflación. Le preocupa que utilices esos salarios para seguir avivando el fuego de la inflación.

Los salarios tienen que dejar de subir para que la Reserva Federal retroceda, en mi opinión.

🪧 Señales por delante

Esta semana tenemos:

Miércoles 11 de enero:

Subasta del Tesoro de EE. UU. a 10 años:

Estoy mirando de cerca la demanda aquí:

¿Cuál es el índice de oferta para cubrir? 2.31x en la última subasta, ¿viene mejor o peor esta semana?

¿Vuelve a colarse la subasta? Última subasta de 4 pb, y últimamente han estado perdiendo mucho → mala señal para la demanda y la liquidez.

¿Y cuál es la participación del distribuidor principal? ¿Están absorbiendo el tema con la menor demanda internacional?

Jueves 12 de enero:

Informe IPC:

IPC general: Consenso → 0 % intermensual y +6.5 % interanual

IPC Subyacente: Consenso → +0.3% MoM y +5.7% YoY

El precio de la vivienda y el alojamiento parece haber tocado techo.

Los coches nuevos y usados están bajando de precio.

Dicho esto, los precios generales tendrán que desacelerarse sustancialmente para darle a la Fed suficiente consuelo para retroceder más aumentos de tasas aquí. Por el contrario, si esta lectura del IPC es una sorpresa al alza, el mercado podría estar en un mundo de dolor con la perspectiva de un aumento de los fondos federales de 50 pb a finales de mes.

En mi opinión, el mercado valoró un informe positivo, dejando el riesgo al alza en el IPC y a la baja en el mercado.

Las solicitudes de desempleo:

El mercado está buscando 215 204 solicitudes iniciales de desempleo frente a las XNUMX XNUMX de la semana pasada.

La Fed necesita que este número sea más alto para dejar de subir las tasas.

Viernes, 13 de enero:

Índice de Sentimiento del Consumidor de UMichigan:

UofM encuesta a los consumidores para ver cómo se sienten acerca de la economía en el futuro.

Bloomberg Profesional

El mercado en realidad espera que esto suba a 60.5 frente a 59.7 el mes pasado, y los consumidores se sienten más seguros de que la inflación disminuirá pronto.

No me dejo atrapar demasiado por esta lectura, ya que es una encuesta un poco ruidosa en mi opinión y realmente no impulsa ninguna decisión de la Fed.

🛞 Goma a la Carretera

Peguemos todo esto y pongámonos bien para la semana.

La pregunta que nos hacemos es: ¿Es la tendencia de desinflación lo suficientemente fuerte como para que la Fed retroceda?

El informe de empleos fue levemente positivo (antiinflacionario), pero no lo suficiente.

ISM fue un tic en la dirección correcta, pero tampoco lo suficiente.

El IPC podría ayudar, pero tendría que haber un movimiento sustancial a la baja (menos del 6%) para que la Fed retrocediera aquí. Y si va por el camino equivocado, más alto, la Fed podría subir otros 50 pb este mes.

Observando las subastas de UST y la liquidez general del mercado de bonos. Aquí es donde la Fed podría verse obligada a relajarse antes de lo esperado debido al deterioro de las condiciones del mercado. No les importa el mercado de valores. De hecho, lo quieren más bajo. Solo les importa el mercado del Tesoro, ya que de ahí viene la liquidez para el propio gobierno. Sin embargo, la relajación vendrá al dar marcha atrás a QT y tal vez respaldar el mercado de bonos con compras de la Fed.

En pocas palabras,

En este punto, estoy atento a señales de una recesión que se está apoderando de la economía. Creo que la inflación seguirá disminuyendo y con la gran cantidad de deuda y préstamos de los consumidores, muy bien podríamos ver un efecto de bola de nieve y una posible recesión brusca en la economía.

Este es el mayor riesgo, en mi opinión, y el mercado que espera que la Fed simplemente gire ante la primera señal de disminución de la inflación se equivocará.

Esta es la razón por la que personalmente estoy netamente corto en el mercado, sigo teniendo mucho efectivo y me mantengo alejado de las acciones con beta alta (es decir, tecnología y discrecional), mientras busco oportunidades en aquellas con beta más baja (es decir, productos básicos de consumo). y Utilidades). También estoy comprando de manera oportunista oro, plata y Bitcoin, ya que las monedas fuertes tienden a funcionar bien en la estanflación y las recesiones.

Eso es. ¡Espero que se sienta informado y organizado y que esté listo para comenzar a invertir esta semana!

Antes de irse, siéntase libre de responder a este boletín con preguntas o futuros temas de interés. Y si desea información y comentarios financieros diarios, siempre puede encontrarme en Twitter!

✌️Habla pronto,

James

Espero que hayan disfrutado de esta primera edición del boletín The Signal.

🚨 Para acceder semanalmente a The Signal, durante todo el año, únete aquí:

Actualizar a pago esta página.